日本における99.7%の企業は中小企業に該当します。人数比では全体の約70%の人が中小企業に勤務。日本の産業を支えているともいえる中小企業については、様々な税制上の特例が認められています。本記事では、代表的な中小企業向けの特例税制措置について解説します。期間が限られているものもあるので、ご注意ください。

資本金または出資金の額が1億円以下の法人または資本もしくは出資を有しない法人を中小法人といいます。

ただし、大企業の子会社など以下の条件を満たす法人は中小法人の定義から除外されます。

①相互会社

②大法人(資本金又は出資金の額が5億円以上の法人)、相互会社等の 100%子会社

③完全支配関係(100%の出資関係)にある複数の大法人に発行済株式等の全部を保有されている法人

④投資法人

⑤特定目的会社

⑥受託法人

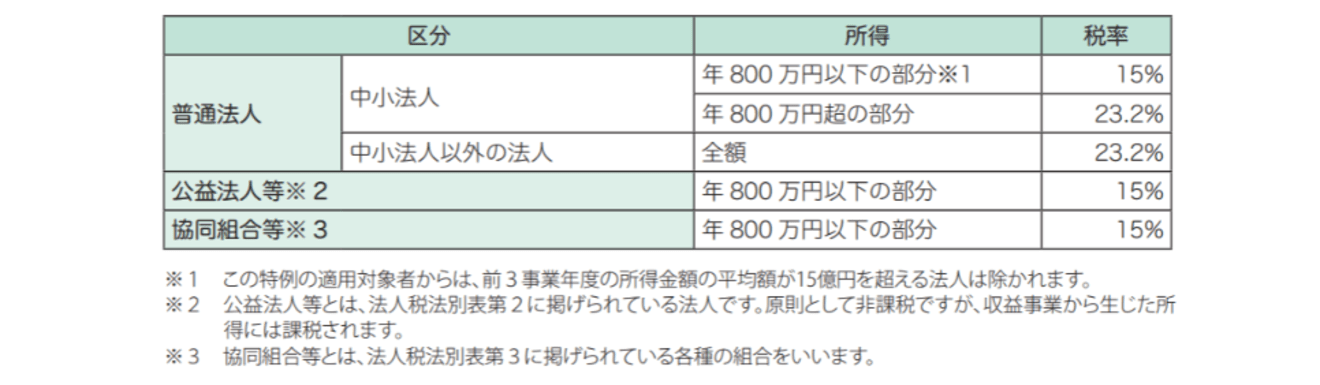

法人税の税率は原則として23.2%です。ただし、中小法人は、平成24年4月1日から令和3年3月までに開始する各事業年度分の年800万円以下の所得金額の部分については、税率が15%に軽減されています(本則:19%)

中小企業の法人税優遇については以下の記事でも紹介しております。併せてぜひご一読ください。

・法人税が中小企業は優遇されている!?優遇期間も延びる?

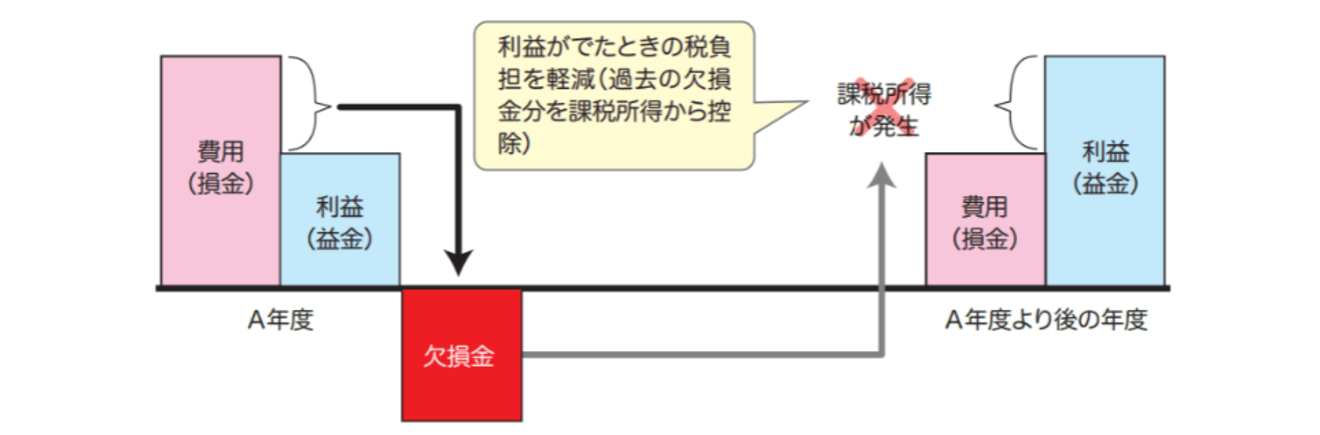

欠損金(税務上の赤字)が生じた場合には、以下のいずれかの方法で、法人税の負担を軽減できます。適用期間は、令和2年3月31日までに終了する事業年度において欠損金額が生じた場合です。

その事業年度の後の事業年度以降に繰り越して、後の事業年度の所得から欠損金を控除することで、法人税の負担を軽減できます。

平成29年度までに開始した事業年度において生じた欠損金については、9年間繰り越すことができます。

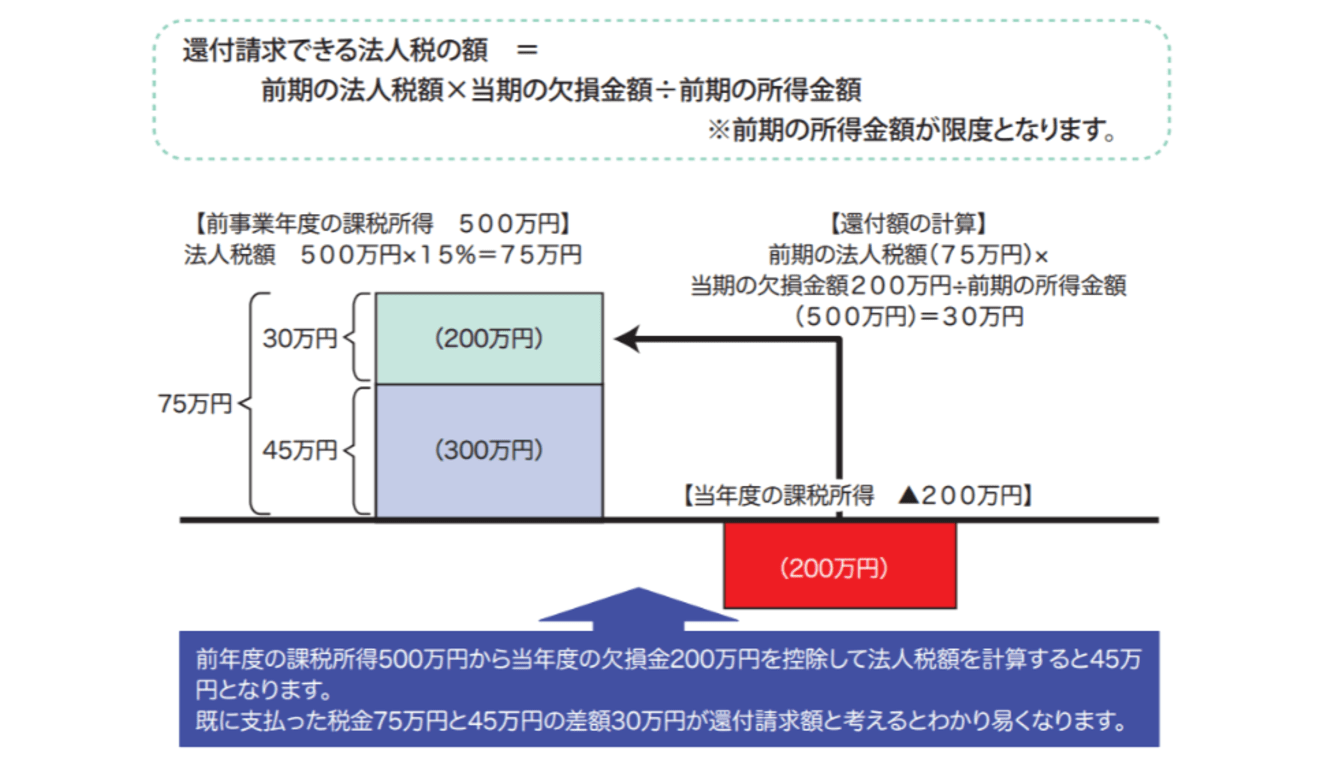

欠損金が生じた場合、翌事業年度以降に繰り越すのではなく、欠損金が生じた事業年度開始の日の前1年以内に開始した事業年度の所得金額に繰り戻し、既に納めた法人税から、欠損金の分だけ還付を受けることもできます。

欠損金については以下の記事でも紹介しております。併せてぜひご一読ください。

・欠損金をたっぷり使いこなそう!

・繰越欠損金とは?メリットになる場合や会計処理を徹底解説

交際費について、以下のいずれかの選択適用が認められています。適用期間は令和2年3月31日までに開始した事業年度です。

・800万円までの交際費等の全額損金算入

・接待飲食費の50%の損金算入

交際費については以下の記事でも紹介しております。併せてぜひご一読ください。

・接待交際費とは?個人事業主と法人における考え方の違いを解説

・広告宣伝費と交際費の違いのポイントとは?

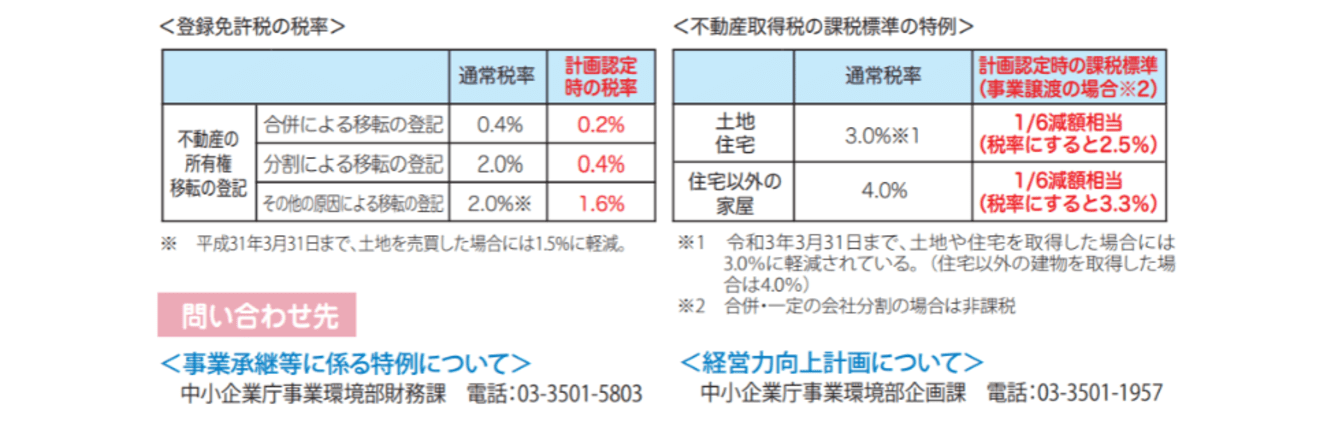

中小企業が他の中小企業者等から合併、会社分割又は事業譲渡により取得する土地・建物について、合併、会社分割及び事業譲渡を実施する場合に、不動産の権利移転等に際して生じる登録免許税・不動産取得税を軽減します。

会社の合併における税務については以下の記事でも紹介しております。併せてぜひご一読ください。

・会社の合併における税務面や法務面での注意点

取得価額が 30 万円未満の減価償却資産を令和2年3月 31 日までの間に取得等して、事業用に供した場合に、合計 300 万円まで適用となります。

機械やパソコン、ソフトウェアなど中古品でも適用できますが、この特例を使った場合は償却資産税の対象になるので注意しましょう。

少額減価償却資産については以下の記事でも紹介しております。併せてぜひご一読ください。

・少額固定資産とは?少額固定資産の経理処理について

・一括償却資産とは?少額減価償却資産とはどう違うの?

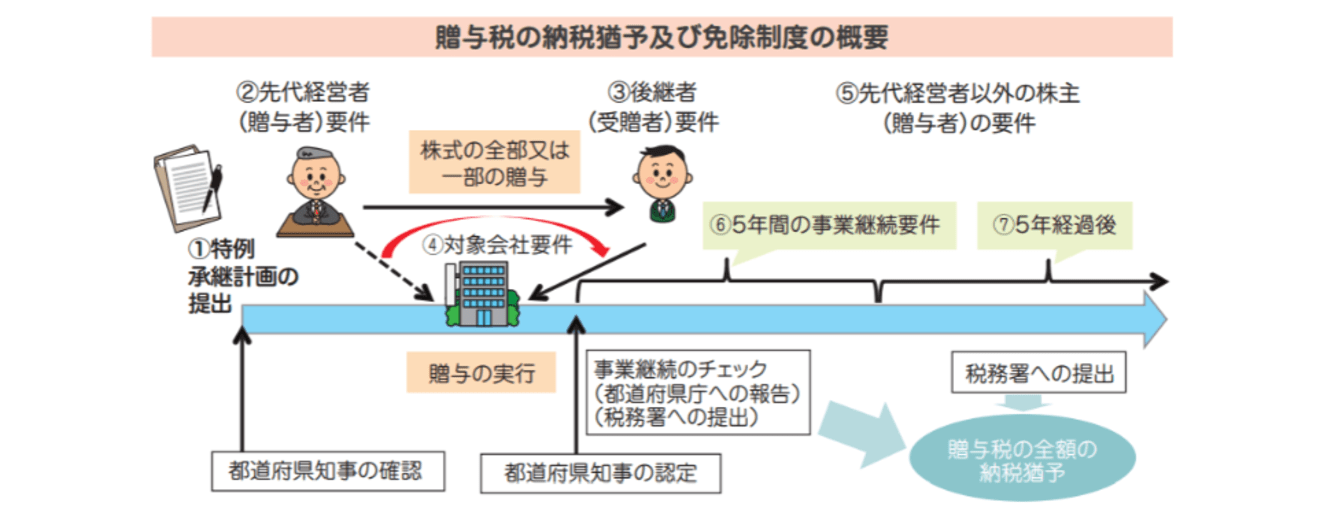

非上場会社の株式に係る相続税、贈与税の納税が猶予及び免除される法人版事業承継税制について、10年限定で抜本的に改正されました。一定の要件を満たす場合には、非上場株式等に係る相続税の全額の納税が猶予されます。そして、その後一定の事由が生じた場合には、全額免除されます。

※平成30年4月1日から令和5年3月31日までに特例承継計画を都道府県庁に提出し、確認を受ける必要があります。特例承継計画を提出した事業者で、平成30年1月1日から令和9年12月31日までに、相続・贈与により会社の株式を取得した経営者が対象です。

事業承継については、本コラムで以下の記事で取り上げています。併せてご一読ください。

・事業承継税制とは?わかりやすく解説します!

・会計事務所での事業承継にまつわる業務内容について解説します!

消費税についても、中小企業向けに特例措置が設けられています。

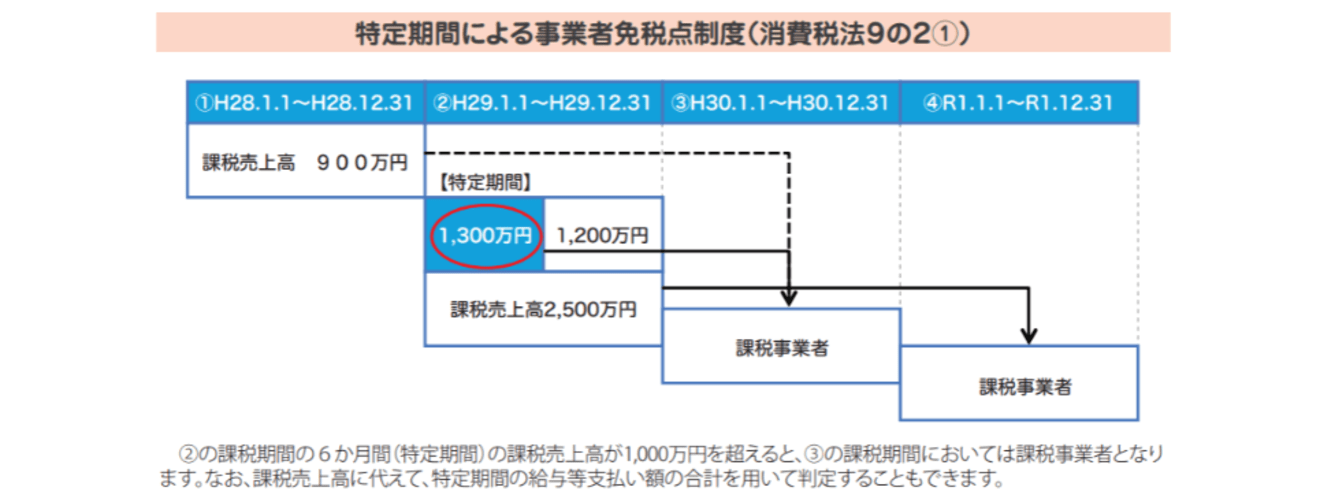

国内で課税対象となる取引を行った事業者は、消費税の納税義務者(課税事業者)となります。ただし、その課税期間の基準期間における課税売上高が1000万円以下である場合、その課税期間に行った課税資産の譲渡等については、免税事業者として納税義務が免除されます。

令和2年度の税制改正大綱に消費税の納付の延長が盛り込まれました。消費税の申告・納付の事務負担は大きく、特に2019年の消費税改定により軽減税率が加わったことにより複雑さを増しています。

そこで、要件を満たした企業については課税期間の課税標準額に対する消費税額に「みなし仕入れ率」を乗じて仕入税額控除額を計算できる簡易課税制度を採用できます。

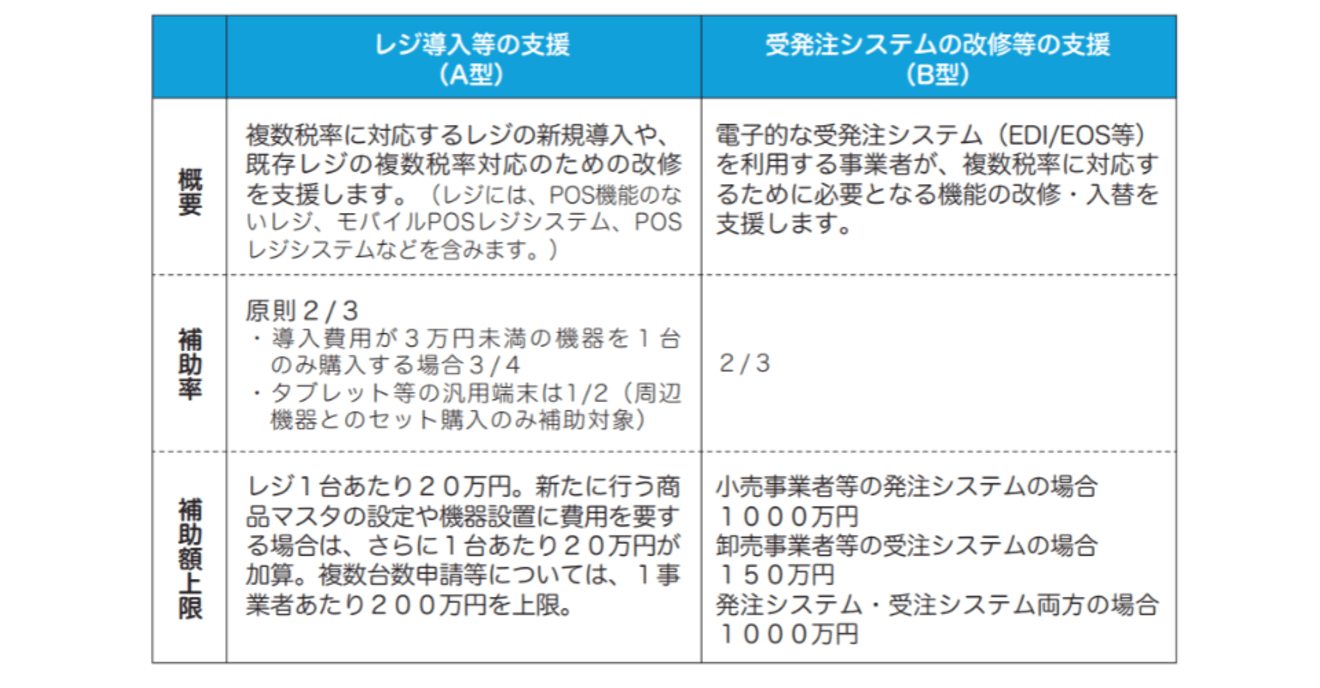

軽減税率制度への対応を円滑に進めるために、複数税率対応レジの導入や、受発注システムの改修などに要する経費の一部の補助があります。

詳しくは、軽減税率対策補助金事務局ホームページをご確認ください。

今回まとめたもの以外にも、中小企業においては税制上の優遇措置があります。それぞれの適用要件について、ぜひ一度以下のパンフレットに目を通しておきましょう。