企業の財務諸表を見ていると、繰越損失金という勘定科目を見たことがあるかと思います。

企業は赤字決算が続くと、貸借対照表の純資産の部の繰越利益剰余金が0になり、最終的に繰越損失金というマイナス(赤字)を蓄積していくことになります。

本記事では、税務上も繰越欠損金としてメリットを取れる繰越損失金及び繰越欠損金に係る会計処理について解説していきます。

損益計算書で経常された当期純損失(=赤字)を、貸借対照表の純資産の部で計上する科目を繰越損失金と言います。

通常企業は、繰越損失金が発生した場合、株主総会の決議によって前期の繰越利益剰余金や任意積立金によって補填を行い、繰越損失金が出ないようにしますが、前期以前から赤字が継続している場合や積立金の残高がない場合、繰越損失金が表示されます。

税務上は繰越欠損金と言います。

企業の法人税は、税金計算の過程では、益金(=収益)から損金(=費用)を差し引いて、課税所得(=利益)を割り出し、この課税所得に対して法人税率を乗じて計算します。

この課税所得が0の場合、赤字で引ききれない分の所得は繰越欠損金として税務上計上されることになります。

繰越欠損金は10年間税務上持ち越すことが出来、仮に翌期に所得がプラスで発生した場合、相殺することが出来ます。

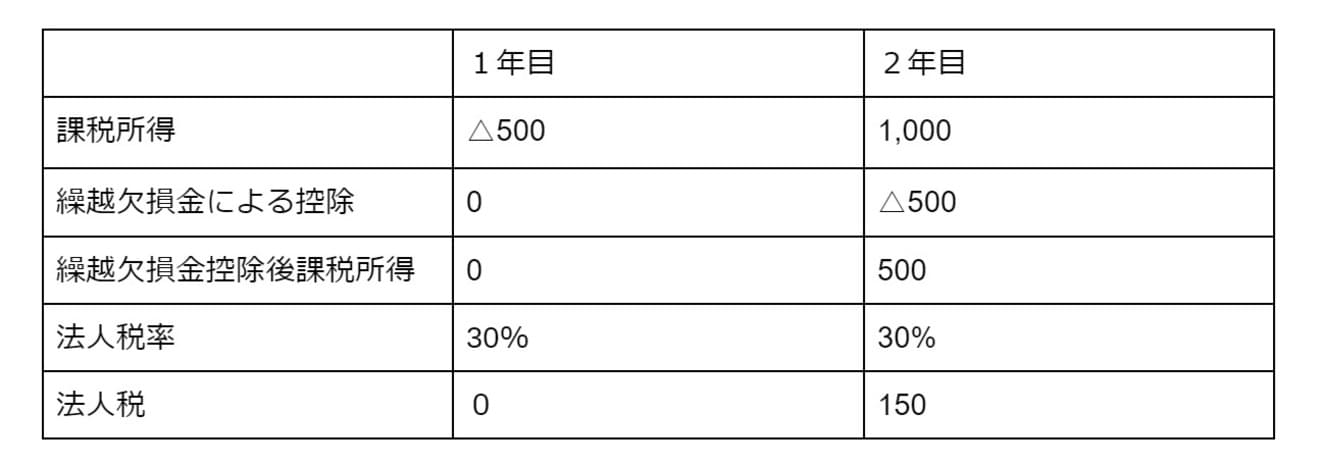

具体例で見ていきましょう。

1年目の所得 △500

2年目の所得 1,000

法人税率 30%

の場合

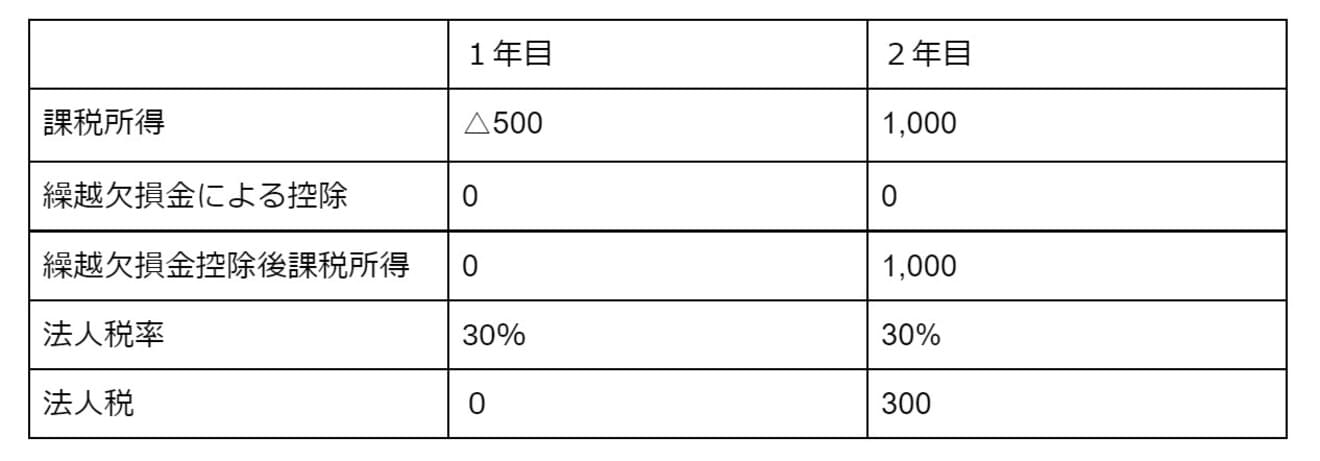

仮に繰越欠損金の制度を用いないと、

つまり、繰越欠損金制度を用いたほうが、2年目の法人税が150節約でき、税金支払上メリットがあるということです。

参考:Money Forward Bispedia 繰越欠損金とは何か?から法改正までを解説

繰越欠損金は節税に役立つ制度ですが、誰でも利用できるわけではありません。

国税庁のサイトを見ると、

「欠損金の繰越控除をする法人は、欠損金額が生じた事業年度において青色申告書である確定申告書を提出し、かつ、その後の各事業年度について連続して確定申告書を提出している法人です。」 出典:国税庁No.5762 青色申告書を提出した事業年度の欠損金の繰越控除

よって、課税所得がマイナスになった事業年度に青色申告を行っている必要があります。

また、会社の規模によって、繰越欠損金を利用できる金額が変わってきますので注意しましょう。繰越欠損金に係る会社規模は法人税法上以下のように定義付けされています。

<大会社>

資本金が1億円を超える会社

<中小法人>

普通法人(投資法人、特定目的会社及び受託法人を除きます。)のうち、資本金の額若しくは出資金の額が1億円以下であるもの(100%子法人等を除きます。)又は資本若しくは出資を有しないもの、公益法人等、協同組合等、人格のない社団等出典:国税庁No.5762 青色申告書を提出した事業年度の欠損金の繰越控除

会社の規模別の繰越欠損金の利用できる割合は以下です。

<大法人の場合>

(繰越欠損金の発生した事業年度によって割合が異なります)

(1) 平成24年4月1日~平成27年3月31日開始事業年度・・・100分の80

(2) 平成27年4月1日~平成28年3月31日開始事業年度・・・100分の65

(3) 平成28年4月1日~平成29年3月31日開始事業年度・・・100分の60

(4) 平成29年4月1日~平成30年3月31日開始事業年度・・・100分の55

(5) 平成30年4月1日~開始事業年度・・・100分の50

<中小法人の場合>

全額控除可能出典:国税庁No.5762 青色申告書を提出した事業年度の欠損金の繰越控除

繰越欠損金は将来発生するであろう課税所得を減額する制度ですので、会計上は税効果会計を適用できます。

先ほどの具体例に基づくと、

1年目の所得 △500

2年目の所得 1,000

法人税率 30%

ですので、1年目の繰越欠損金が計上された段階で会計上税効果を適用します。

(仕訳)

1年目 繰延税金資産150/法人税等調整額150※

※繰越欠損金500×法人税率30%=150

2年目 法人税等調整額150/繰延税金資産150※

※繰越欠損金の効果が実現したため、取り崩し

なお、繰越欠損金に税効果を適用する場合、通常の税効果会計と同様に回収可能性を検討する必要があります。

繰越欠損金を計上したにも拘わらず、以降課税所得が発生しない見込みの場合、将来繰越欠損金を利用することができないため、会計上も税効果会計を利用することが出来ないためです。

繰越損失金はうまく利用すると、税務上メリットを受けられますが、利用には会計上税務上様々な規制があります。本記事を参考にうまく節税を行ってくださいね。