これから税理士試験の勉強を始めようと思った時に、11科目もある試験科目の内、少しでも合格する確率の高い科目を選んで効率よく勉強を進めたいという方も多いのではないでしょうか?

今回は最新の合格率から各科目の難易度やオススメの科目、さらには転職に有利になりやすい科目までご紹介します。

まずは税理士試験の概要について簡単にご紹介します。

より詳しい試験概要については下記も併せてご覧ください。

実は税理士試験の受験資格は2023年度の第73回試験から緩和されており、会計科目(簿記論・財務諸表論)に関しては誰でも受験が可能となっています。

また、税法科目に関しては法律・経済分野以外を履修した大学生や卒業生でも受験が可能となっており、これまではそもそも受験することすらできなかった方でも受験できるようになっています。

具体的な受験資格としては以下の通りです。

《学識による受験資格》

| ①大学、短大又は高等専門学校を卒業した者で、社会科学に属する科目を1科目以上履修した者 |

| ②大学3年次以上で、社会科学に属する科目を1科目以上含む62単位以上を取得した者 |

| ③一定の専修学校の専門課程を修了した者で、社会科学に属する科目を1科目以上履修した者 |

| ④司法試験合格者 |

| ⑤公認会計士試験の短答式試験に合格した者(平成18年度以降の合格者に限られます。) |

《資格による受験資格》

| ①日商簿記検定1級合格者 |

| ②全経簿記検定上級合格者(昭和58年度以降の合格者に限られます。) |

《職歴による受験資格》

| ①法人又は事業を行う個人の会計に関する事務に2年以上従事した者 |

| ②銀行・信託会社・保険会社等において、資金の貸付・運用に関する事務に2年以上従事した者 |

| ③税理士・弁護士・公認会計士等の業務の補助事務に2年以上従事した者 |

税理士試験の受験科目は全部で11科目あります。

これらを大きく分けると会計科目と税法科目の2種類になり、一言で言うと、会計科目は難易度が高い簿記の計算、税法科目は税金についての法律に関する計算です。

この中で会計科目(簿記論・財務諸表論)の2科目は税理士に必須科目となっています。また、税法科目は所得税法、法人税法、相続税法、消費税法又は酒税法、国税徴収法、住民税又は事業税、固定資産税の9科目あり、この中から3科目を選択することができますが、その3科目の内いずれかで「所得税法」もしくは「法人税法」を選択する必要があります。

なお、税理士試験は科目合格制を取っており、受験者は一度に5科目を受験するのではなく、1科目ずつ受験してもよいことになっています。

税理士試験の科目の難易度を把握するのに役立つものは、合格基準です。国税庁の公表としては60点を超えれば合格という記載がありますが、それぞれの科目の過去の合格率が10〜20%で推移しており、これらのことから5科目全ての科目を取得するのは非常に難関であることが分かります。

それでは、各税理士試験科目の難易度を、科目別の合格率から見ていきましょう。

《関連記事》

科目別の合格率を見ていく前に、税理士試験全体の合格率の推移から、税理士試験の難易度にどのような傾向があるのかを見てみましょう。

| 試験年度 | 2020年度 | 2021年度 | 2022年度 | 2023年度 | 2024年度 |

|---|---|---|---|---|---|

|

合格率

|

20.3% |

18.8%

|

19.5% |

21.7%

|

16.6% |

出典:国税庁HP

上記は国税庁が毎年公表している税理士試験の合格率を基に、最新の2024年度試験から過去5年分の合格率をまとめた表です。上記の合格率推移からも見て取れるように、2021年度から順調に上がっていた合格率が、2024年度の試験では一気に下がっています。これは、2023年の受験資格緩和により受験者数が年々増加しているのに対して、2024年は2023年よりも合格者数が減っていることが主な原因ですが、この結果から2024年以降は難化傾向にあると言えるでしょう。

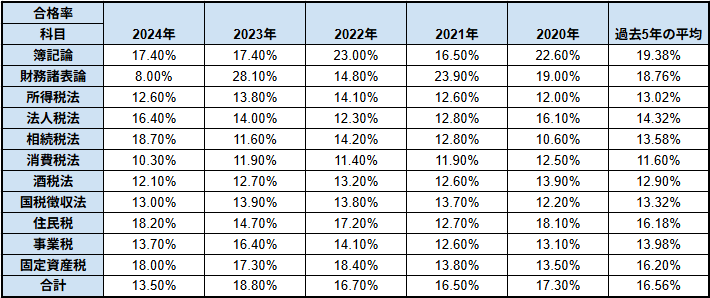

次に、科目別の合格率です。

以下の表は、過去5年間での科目ごとの合格率をまとめた表です。

この表を基に、科目別での難易度とオススメの勉強方法を1つずつ見ていきましょう。

必須科目ということもあり、過去5年間の合格率平均は全科目の中で最も高く、2024年の受験者数は受験者のべ人数(49,676人)の内17,711人と、最も受験者数が多い科目でもあります。

簿記論は全て計算問題で構成されていますが、合格基準は60点以上と低めに設定されていることからも、全問正解は非常に難易度が高い科目です。そのため、基礎的な問題を落とさないことが非常に重要で、ケアレスミスをいかにしないかが合格のカギとなります。勉強の進め方としては、計算における速さと正確さ必要となるため、簿記に関する知識のインプットと同時に計算問題にも初期の段階から取り組むようにすることで、計算に慣れることが重要です。

《関連記事》

財務諸表論は簿記論と同じく必須科目であり、過去5年間の合格率平均は2番目に高い科目です。試験内容としては理論と計算が半々の構成になっています。特に理論は単なる暗記では対応が難しく、会計基準や考え方を理解することが求められます。

勉強法としては、簿記論と並行して学ぶと効率が良く、計算力の強化にもつながります。理論では頻出論点を中心に、根拠を理解しながら暗記するのがポイントです。論点ごとにノートにまとめて整理したり、過去問演習を反復することが効果的です。

《関連記事》

選択必須科目のひとつで、合格率平均からは分かりづらいですが、理論・計算ともに学習範囲が広く内容も複雑なため、税法科目の中でも最も受験者の負担が大きい科目の一つといえます。

勉強法としては、まず個人所得課税の全体像を理解することから始めましょう。計算では定番パターンを徹底して身につけ、理論では条文の構造を意識しながら覚えることが有効です。まとめノートの作成や一問一答形式の反復練習もオススメです。

所得税法よりは合格率平均が若干高いものの、所得税法と同様に学習範囲が広く計算量も多いため、難易度は高めの科目です。

勉強法は、理論と計算を並行して学習するスタイルがオススメです。理論では条文の言い回しに慣れ、計算では減価償却や交際費などの頻出論点を確実に抑えることが重要です。試験範囲が広いため時間配分の練習にも早い段階から取り組んでおきましょう。

選択必須科目の中では、計算が比較的シンプルであるため、所得税・法人税に比べると難易度はやや易しめの科目と言われています。合格率平均としては所得税法・法人税法とあまり変わらないものの、2024年の合格率は18.70%と、最も高い合格率となっています。

勉強法としては、まず財産評価と課税価格の算定を確実に理解することが重要です。理論についても、特例制度や税額控除などが繰り返し問われるため、出題傾向に合わせた学習が効果的です。実務と絡めて学ぶことで理解が深まるため、実際に相続案件を扱っている税理士事務所に勤められている方にはオススメの科目と言えるかもしれません。

税法科目の中ではやや合格率平均が低めで、一見難易度が高い科目に思えるかもしれませんが、イメージが付きやすく比較的身近な内容であることからも、受験者が非常に多い科目です。傾向としては軽減税率や仕入税額控除など実務に密接した内容が多く出題されます。

勉強法は、まず税率ごとの計算フローをしっかり理解しましょう。理論は比較的シンプルな分、出題パターンを意識した対策が必要になります。計算問題ではちょっとした凡ケアレスミスが命取りになるため、解法パターンの反復練習によって極力ミスを減らすことが重要です。

《関連記事》

比較的受験者が少なく、ニッチな科目ながらも合格率は安定しています。出題範囲が狭い反面、細かい数字や定義を問われるため暗記量は多めです。

勉強法としては、酒類の分類や課税方法などを体系的に理解し、頻出論点を集中的に勉強することが効率的です。また、図表や語呂合わせを活用した暗記もオススメです。

《関連記事》

合格率は平均的ですが、理論中心の科目で、法律的な文章に慣れていない方にとっては難しく感じられることもあります。反対に、計算はほとんど出題されないため、計算よりも暗記が得意な方にとっては取り組みやすい科目と言えるかもしれません。

勉強法は、徴収手続きの流れや優先順位をビジュアルで整理すること。条文ベースで暗記しつつ、具体例を用いて理解を深めるのが効果的です。条文ごとの意味づけが重要です。

地方税法に基づく科目で、個人住民税と法人住民税の両方を扱います。比較的合格率が高く、難易度は易しめの科目と言えます。

勉強法としては、課税標準の計算や税率の構造を体系的に学ぶことがポイントとなります。過去問のパターンに慣れ、頻出論点を確実に得点源にする戦略が有効です。

法人・個人事業主の両方の課税が対象で、住民税とセットで選択されることが多い科目です。合格率はやや高めですが、見落としやすい論点も多く注意が必要です。

勉強法としては、課税標準の取り扱いや外形標準課税の仕組みを正確に把握することが重要です。計算問題のパターンを早期に確立させ、演習でミスを減らすことが合格への近道となります。

資産評価に特化した科目で、細かな計算処理が求められます。合格率は高めですが、内容はやや専門的で、慣れが必要な科目です。

勉強法としては、土地・家屋の評価方法を図解などで整理し、課税までの流れを体系化することがポイントです。過去問の演習を通じて、計算スピードと正確性を鍛えることが重要です。

《関連記事》

結論として、楽な科目はありません。

合格率も年によって変動するため、先ほどお伝えした難易度はあくまでも参考程度のものです。

そのため、ここでは別の観点からオススメの選択科目を2つご紹介します。

相続税法をオススメする理由として、近年資産税特化の税理士の需要が高いからです。資産税とは「相続税」「贈与税」等の総称です。資産税特化の事務所は、一般の税理士事務所と違い、クライアントの数が多かったり頻繁に変わったりします。そのため依頼が多く、それに伴い給料が高いといわれています。専門性が高いことから、相続税など1億円を超えるような巨額のお金を任されることも珍しくありません。巨額のお金を取り扱うことは、それ相応の責任が発生しますが、見返りとして給料に大きく反映されます。

以下の記事では、資産税の税理士について詳しく解説していますので、併せて参考にしてみてください。

後程詳しくご説明しますが、学習内容が実務に直結するという点で非常にオススメです。近年インボイス制度が導入されて、消費税のやり取りが複雑化されました。そのため、インボイス制度が導入する前も実用性が高い科目でしたが、より必要とされる科目となりました。

では、転職で有利になりやすい科目はあるのでしょうか?

求人票に記載のある応募資格には、「税理士科目1科目以上合格」などのように科目数が記載されていることはあっても、「どの科目が必要」とまで記載されているところはあまり目にしません。しかし、実務で使う可能性が高い科目を取得していると、採用側としてはより戦力になりやすいため、転職の際に評価されやすくなります。

ここからは実務に役立ちやすい科目をご紹介します。

会計学は、税理士になるうえで必ず取得しなければなりませんが、実際に職場で働きはじめたら、大いに役に立ちます。会計学を勉強すると会社の決算書が読めるようになったり、利益や原価といった会計学の概念が理解できるようになります。決算書が読めるようになると、決算書を通じてその会社の業績や安全性、収益性などを読み取ることができるようになります。税理士は基本的に税務業務を任されますが、その業務の基盤となるため資格取得してから一番役に立つ科目です。

法人税は納めるべき税金がない場合にも申告が必要なため、重要性は極めて高く、その知識は実務において必須と言って過言ではありません。法人税は国税収入額の中でも2番目に多いため、どの税理士・会計事務所でも必ずと言っていいほど扱われるので、勉強をして損をすることはほとんどないといえるでしょう。

所得税は、「所得」に対して課される国税で、我が国の税収の大部分を占めています。そのため学習範囲は広く、細かな計算が求められることも多い科目ですが、すべての国民にとって切り離すことのできない税金のため、重要性が高く、その知識は実務においても大変有効となります。選択必修の法人税と所得税を同時に取ることは、ボリュームが多いためあまりありませんが、選択した方の知識を確実に身に着け、企業で活かしていきましょう。

実務上、法人及び個人事業者の会計処理をすべて複式簿記にて行いますが、その際に、一つ一つの各取引に消費税が課税されるか否かを、日々判断できなければ消費税を計算することはできません。つまり、会計事務所に勤めたその日から消費税の知識が必要になります。また、他の税金と比べても申告件数が一番多い税金が消費税となります。

消費税は選択必修と定められていないのに、勉強時間を多く必要とし、合格率も低いため避けられることが多い科目です。ですが、法人税と所得税に次ぐくらいに実務で活かせる科目として評価されています。

分かり切ったことかもしれませんが、社会人で税理士試験に挑戦する方にとって、働きながら勉強を進めるためには時間の確保がなによりも大変です。

さらに、税理士になるためには、税理士試験に合格することも必要ですが、それとともに2年間の実務経験を積まなければいけません。そのため、スキマ時間を活用した勉強はもちろんですが、より効率よく税理士になるためには、実務経験を積みながら税理士試験勉強をすることが効果的です。現在の税理士事務所・会計事務所は、税理士試験受験者を支援している事務所が多く、受験費用を負担してくれたり、試験までは定時退社や時短勤務を推奨してくれることがあります。

こういった事務所へ転職をして、実務経験を積みながら効率よく税理士試験の合格を目指すのも非常にオススメの手段の一つです。

《関連記事》

実際に弊社ヒュープロが取り扱っている12,000件以上の求人の中にも、資格取得を応援している事務所の求人が多数掲載されています。

今回はその中から求人例を一つご紹介しますので、さらに見たいという方は下記からご覧ください。

資格取得応援制度のある求人

◆【税理士補助】税理士事務所でスキルアップしたい方必見!試験勉強応援!関わる方全員の夢の実現をお手伝いする税理士事務所

| 仕事内容 | 【業務内容】 税理士補助として、仕訳・入力・月次・年次決算業務、各種申告書作成業務、巡回監査業務等の一般的な税務・会計業務をご担当いただきます。内勤業務をお任せしますが、ご希望があれば巡回も可能です。 ◆法人顧問契約 ◆会社設立支援 ◆マーケティング業務 ◆コンサルティング業務 ◆個人確定申告作成業務 ◆相続税申告書作成業務 ◆資金調達 ◆確定申告支援 ◆相続対策 ほか |

| ポジション | 税理士補助 |

| 応募資格 | <業務経験> 【必須業務経験】 ○職種未経験者歓迎 【歓迎業務経験】 ○会計事務所経験 <資格> 【必須資格】 ◎日商簿記2級 |

| 給与 | 年収400〜550万円 |

最後に、実際に弊社ヒュープロを活用して転職した後に税理士試験に合格できた方の事例をご紹介します。

Tさん(当時26歳)は、元々新卒で入社した一般の事業会社で営業を担当されていました。持っている資格と言えば大学在学時に取得した簿記2級のみで、将来的に安定した職業に就くために税理士を目指そうと思い、税理士試験の勉強を独学で開始されました。

しかし、当時勤められていた会社では残業が多く、勉強時間の確保がなかなかできなかったことで、勉強を始めてから1回目の試験までに十分な勉強ができず、その年の試験は見送らざるを得なかったとのことでした。

そんな中でヒュープロの求人を見て弊社へお問い合わせをいただき、資格取得を応援してくれる

会計事務所へのご転職を成功させました。

その後伺ったお話によると、実際に試験の勉強時間を確保するために勤務時間に融通を利かせてくれたり、実務経験と共に勉強を進めることができるため吸収がしやすく、無事に科目合格を果たせたとのことでした。その後も5科目全て合格を目指して今の事務所で頑張りたいとのお声をいただいています。

弊社ヒュープロでは、このように資格の取得を頑張りたいという方向けの求人を多数取り扱っています。また未経験の場合でも、資格取得に向けての熱意を上手く伝えることができれば、Tさんのように転職を成功させることも可能です。ヒュープロは士業専門の転職エージェントであるため、豊富な経験と知識を活かした手厚いサポートで非常に多くの転職希望者からご好評いただいております。

試験勉強に専念できる環境に転職したいとお考えの方は、まずはご相談からお待ちしております。

今回は税理士科目に関して、科目ごとの合格率から各科目の難易度や、転職にオススメの科目をご紹介しました。税理士試験は5科目を合格しなければならないため、全科目合格までは2年~5年ほどかかるとされているほど、非常に根気が必要な試験です。

そのため、少しでも効率よく全科目合格を目指せるように、まずは勉強しやすい環境を整えることも視野に入れてみてはいかがでしょうか?いかに時間を効率よく使うかが、早期の試験合格を実現するカギとなります。