税理士は企業や個人の税金に関するサポートを行う専門家です。確定申告や決算など、税金が関わる業務は多岐にわたるため、「忙しい」 「激務」というイメージも強いようですが、実際はどうなのでしょうか?今回は税理士の1年のスケジュールから、繁忙期や規模によって変わる忙しさの違いについて、解説します。

税理士には、税理士のみが許された「税務書類の作成」「税務代行」「税務相談」といった独占業務があります。

まず税務書類の作成とは、確定申告書や相続税申告書といった税務署に提出をする書類をクライアントの代行として作成する業務です。

税務代行とは、クライアントより「税務代理権限証書」と呼ばれる公的書類をもらって、納税者に代わり、所得税や法人税などの申告をする業務のことをいいます。

そして3つ目の税務相談は、税金の計算方法や税金に関する必要な手続きなどをアドバイスする業務を指します。

有償か無償かに関わらず、税理士の資格をもたない人がこれらの業務を行うことは許されていないため、気をつけなければなりません。また、税理士事務所や税理士法人で働く税理士は、独占業務以外にも多くの仕事をしています。

税理士は、時期に関わらず対応する業務に加えて、特定の時期に集中して対応しなければならない業務もあります。

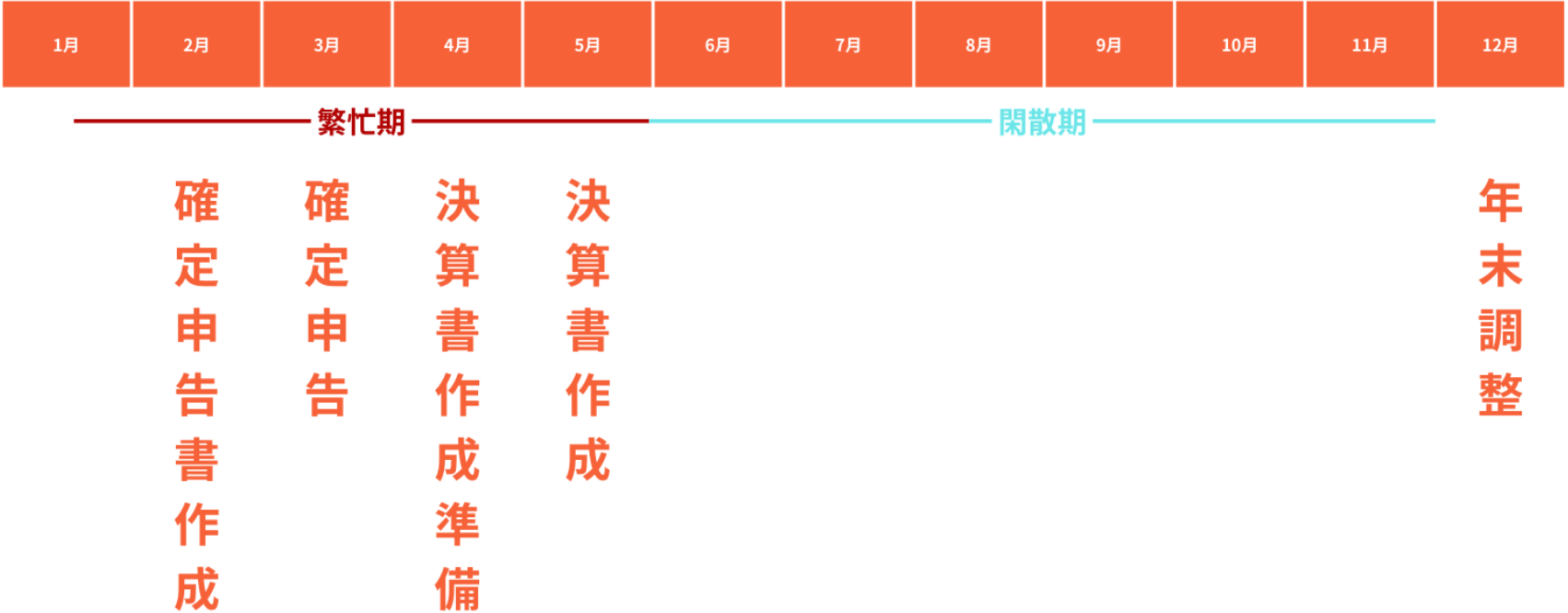

それらの業務が発生し、税理士が忙しくなる時期のことを繁忙期と呼び、12月から5月がそれに該当します。つまり、税理士の忙しい時期はいつ?という質問の答えは、12月から5月となります。

また、それ以外の6月から11月は比較的業務が落ち着いているため、閑散期と呼ばれます。これをかなり簡単にまとめると、下図のようになります。この繁忙期において、具体的にどのような業務を行っているのかは、次の章でご紹介していきます。

ご紹介したように、12月から5月は税理士の繁忙期です。

当然、税理士は1年中仕事をこなしているわけですが、この期間中は特に行わなければならない業務が集中し、多忙を極めることになります。

具体的にどのような仕事をしているのか、時期ごとに詳しくみていきましょう。

この時期の税理士が忙しい理由は、企業の年末調整を控えているためです。

年末調整とは、簡単にいえば企業の従業員の税金に関する計算をする業務です。企業に雇用される従業員は、毎月の給与より所得税を天引きというかたちによって支払っています。ただ、この金額は概算であるため、年末に正確な金額で計算をし直す必要があるのです。

通常業務に加えてこれらの業務を行わなければならないので、とても忙しいのです。そして、年末年始の業務が終わる頃には、2月から開始する確定申告の業務の依頼がどんどん入ってきます。

この時期の税理士が忙しい理由は、個人の確定申告に関する業務があるためです。

確定申告とは、個人事業主として働いている経営者の所得税の計算をすることです。そして、毎年、個人事業主の確定申告を作成し、2月16日~3月15日の期間内に税務署などへ提出をしなければなりません。法人企業の税金申告の際は期限が比較的長期で設定されているのですが、個人事業主の場合はこのように1ヶ月ほどときっちり定まっているため、申告業務が集中して、とても忙しくなってしまうのです。

また、1月には法定調書と償却資産税の申告に関する業務も行う必要があります。法定調書とは、給与や賃貸物件の家賃などの特定の項目の支払額と源泉徴収税額を税務署にまとめて報告をする書類です。そして償却資産税の申告とは、自動車を除く所有物の固定資産の明細書を市区町村(東京23区の場合は都税事務所)に提出をしなければいけないのです。

さらに法人のクライアントも請け負っている場合は、この時期さらに多忙となります。

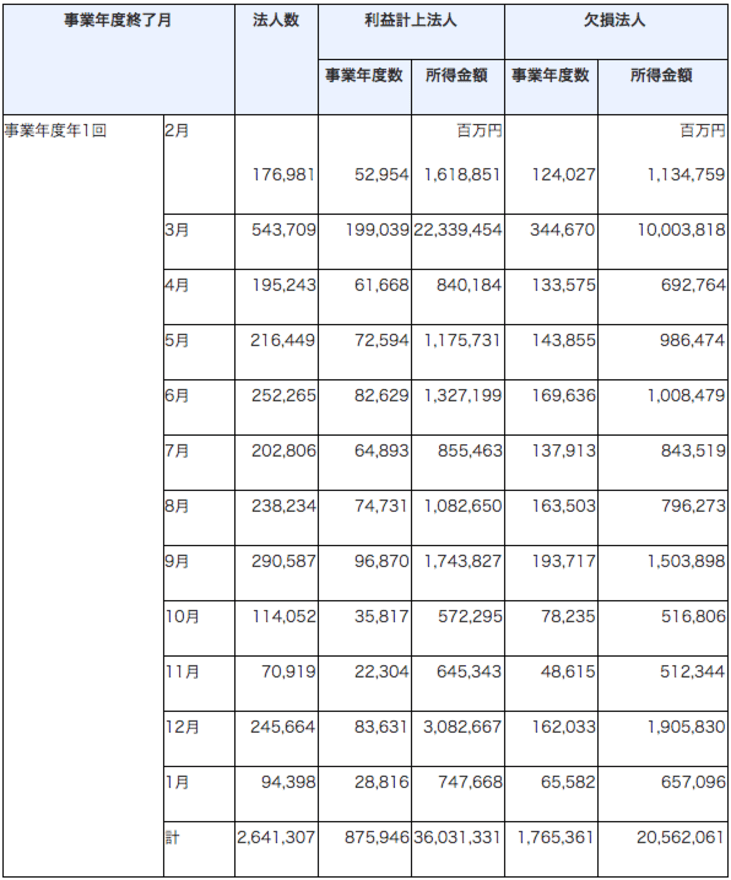

法人の決算期は、各企業によって決めるものの、下表の通り、最も法人の決算期が多い月は3月です。

出典:決算期月別法人数(国税庁)

3月決算の企業は、3月31日の決算日までに1年間のお金の収支を全て明らかにする必要がありますので、担当する税理士の負担も当然増えることになります。

法人の申告書は決算期から2か月以内なので、決算日が3月31日の場合、5月末が申告期限となります(株主総会など一定の条件を満たせば、1か月延長も可能)。

先ほどご紹介したように多くの企業が3月決算なので、申告期限である5月も税理士は繁忙期なのです。

具体的には、クライアント企業の消費税や法人税などの確定申告書を作成し、税務書に提出するまでの代行を行います。

3月や5月については残業はもちろんのこと、休日出勤しなければいけない状況になる場合もあるようです。

ご紹介したように、繁忙期の税理士は多くの業務をこなさければなりませんので、残業を全くしないという働き方はあまり現実的ではありません。では、どれくらい残業をしているのでしょうか?

税理士事務所や税理士法人の求人を多く取り扱っている当社ヒュープロでは、公開している求人の多くが繫忙期の残業時間を40~50時間としています。1ヶ月の営業日数が20日と仮定すると1日2時間~2.5時間残業する計算になります。

また場合によっては、休日出勤が必要になるケースもありますので、ある程度ハードワークと言えます。

ただし、働き方改革が進んでいる昨今においては、業務効率を高くして無駄な残業を発生させないように取り組んでいる事務所が一般的です。

また、労使間の「36協定」やその特別条項で定められた以上の残業を求められることも無いです。つまり、どんなに忙しい月でも特別条項で定められた60時間が残業時間の上限と言えます。

ここまで一般的な税理士の繁忙期についてみていきましたが、とはいえその専門性や事務所の規模感によって、働き方や忙しさの程度は異なってきます。

そこで次の章では、法人税、所得税、相続税のそれぞれ専門ごとに忙しさの時期についてご説明していきます。

税理士は独占業務を行うだけでは他の税理士と差別化ができない為、様々な分野における専門性を高めることで特徴を出しています。その専門性によっては、上述した一般的なスケジュール以外で忙しい時期もありますので、解説していきます。

税理士の仕事で申告書作成と同様に関係するのが、税務調査への対応です。法人税の税務調査は1年中行われているので、いつ調査の連絡があるかわかりません。また、税務調査があった場合は、税理士も立ち合いが必要となりますので、調査対応で時間が拘束されます。

税務署も調査対象となる企業の決算期前後に調査をすることはありませんが、税理士が他で担当する企業の決算期と重なる可能性はあります。そのため、税理士にとっては税務調査の対応も考慮して仕事を行わなければなりません。

個人の所得税の申告書は、企業に比べれば規模は小さいですが、その分対応する申告件数は多いです。

平成28年分の所得税の申告書の提出件数は2,169万件でしたが、その内税理士関与割合は20.2%と、430万件以上の申告書を税理士が作成した計算になります。

所得税の申告期限は2月16日から3月15日と決まっています。(個人の消費税は3月31日が期限)そのため、所得税を担当する税理士は、年明け1月から3月までが最も忙しい時期となります。

所得税の申告書は、企業と比べて書類が揃っていないことも多いため、依頼主に書類の確認を求める作業も必要です。また、申告期限間近になって依頼する人も多くいるので、3月頭から3月15日までの期間は特に忙しい時期と言えます。

所得税の税務調査は、確定申告期間以外の時期に行われています。企業への調査は、企業も調査慣れしている部分もありますが、個人事業者などは初めて調査を受ける人も多く、税務署と依頼主の双方の対応に苦慮するケースもあります。税務署の調査に非協力的な依頼主の場合には、調査が長期化することもありますので、事前に調査についての説明をすることも大切です。

税理士業務で多いのは、法人税と所得税の申告書作成です。法人税と所得税を掛け持ちしている税理士は多いですが、相続税の申告については完全に専門で行っている税理士事務所もあります。

相続税は、人が亡くなった際に発生する税金です。そのため、突発的に発生し、1度に複数の依頼が来ることも珍しくはありません。相続税の申告期限は、亡くなってから10ヶ月以内と申告までも猶予期間が最も長いですが、準備が必要な税金でもあります。

<相続発生してからの流れ>

相続財産の把握→遺産分割協議→申告書作成

相続財産が多ければ把握に時間がかかりますし、遺産分割協議が申告期限までにまとまらないこともあります。また、相続税の申告書は亡くなった人の所轄税務署に申告する必要がありますが、相続人が遠方に住んでいることも少なくありません。そのため、連絡や書類の取り寄せに時間を要しますので、スケジュール調整にも注意が必要です。

相続税の税務調査は、1年の下半期に行われることが多いです。相続税調査の特徴は、調査による拘束期間が長い点が挙げられます。相続税は、亡くなった人の生涯で蓄積した財産の申告なので、税務署は財産の申告漏れが無いか、くまなくチェックします。もし、修正申告書を提出することになった場合には、相続全員の署名が必要になりますので、全員分の署名を集めるのも苦労します。

税理士は専門性だけでなく、働いたり自分が開業した事務所の規模によっても忙しさが変わってきます。零細、中規模、大手の三つに分けて、それぞれ見ていきましょう。

零細事務所は従業員が10名未満の会計事務所を指すことが一般的です。税理士は代表を務める所長のみということも珍しくはなく、その場合、税理士の独占業務は全て一名で行わなくてなりません。そのため、例えば長期休暇を取ることは難しいでしょう。また、事務所の経営についても責任を持つため、その周辺の業務も追加でこなす必要があります。

また、クライアントには個人事業主や小規模な企業が多いので、特に確定申告の提出期間である2月から3月中旬が忙しくなる傾向にあります。ただしクライアントの数がそこまで多くないため、一通りのスキルがある従業員がいるなどの場合は、過度な残業は必要ない可能性があります。

零細事務所では「みなし残業制度」が導入されているケースが一般的であるため、自身の仕事のやり方次第では、最小限の残業時間に済ませることができます。

従業員数が10名以上50名程度の事務所を中規模事務所としますが、ここでは小規模の事務所よりも法人のクライアントの割合が大きくなります。この規模感だと複数人の税理士が所属しており、2名以上の代表のもと、法人化している事務所もあります。

なので、零細事務所に比べると複数名の税理士と業務を分担でき、多忙さは緩和されます。その一方で、専門性の高いサービスを請け負う事務所も多く、法人・個人の繁忙期に加え、専門業務の対応にも追われるということになるでしょう。

従業員100名以上の大規模事務所になると、業務が高度になるため、分業制になることが一般的です。大手企業のクライアントを多数持つため、高いスキルや知識が必要です。

ただ、事務所自体も規模が大きいため、残業時間に関しては、1分単位でカウントされていたり、過度な残業には申請が必要などと言った制度を導入していることが多いです。よって、かなり働きやすい環境であると言えます。

ここまで税理士の繁忙期の働き方をご紹介しましたが、6月から11月の閑散期は本当に忙しくないのでしょうか?

もちろん月次決算や巡回監査といった通常業務は時期に関わらず行いますが、繁忙期に比べると格段に残業時間は減少し、休日出勤は無くなります。

実際に当社ヒュープロに掲載されている求人を見てみても「繁忙期40時間程度、閑散期15時間程度」、「繁忙期20時間程度、閑散期0時間」などの求人が多く見られます。

そのため税理士は、この時期で繫忙期に出来なかった業務に取り組むことができます。代表的なものとして採用活動および新人教育があります。

税理士業界は常に人手不足なので、会計事務所などではこの時期、積極的に採用活動を行う傾向にあります。勤務税理士として他の職場に転職したいという方は、仕事が落ち着く閑散期に転職活動をするのがオススメです。

このように税理士の業務には繁忙期と閑散期があります。ですから税理士は忙しいというのは正解ですが、1年中同じペースで忙しいのかといえば、そうではないのです。税理士が忙しいのかどうか、1年の流れを知っていただけたことで、少し分かっていただけたでしょうか。これから税理士を目指す人や、税理士事務所に勤めながら税理士資格を目指そうと考えている人は、参考にしてください。

《関連記事》

・税理士事務所の繁忙期はいつ?年間スケジュールを知る