消費税の課税事業者は、売上にかかる消費税から仕入にかかる消費税を控除し、その差額を納付することによって、消費税の納税義務を果たすのが通常です。

しかし、一定の場合には控除対象外となり、損金として法人税上処理されますが、さらに損金としても一括処理できない部分が生じることがあります。

こうした繰延消費税について会計上の処理などについて解説していきます。

繰り延べ消費税とは、決算時点で未払いの消費税を一時的に費用や収益に反映させず、翌期に繰り越す会計処理及び処理される消費税のことを指します。

控除対象外消費税等のうち、さらに一定の要件を満たす場合には、法人税法上、発生した事業年度に全額を損金として計上することができず、一旦資産として計上されたのち、償却費として費用計上して初めて損金として計上できることになっています。

このように一旦資産として計上されるものが繰延消費税です。

このような繰延消費税が生じるのは次のいずれのどちらも満たす場合です。

この2つの条件の両方を満たす場合には、控除対象外消費税等は一括しての損金処理ができない繰延消費税となります。

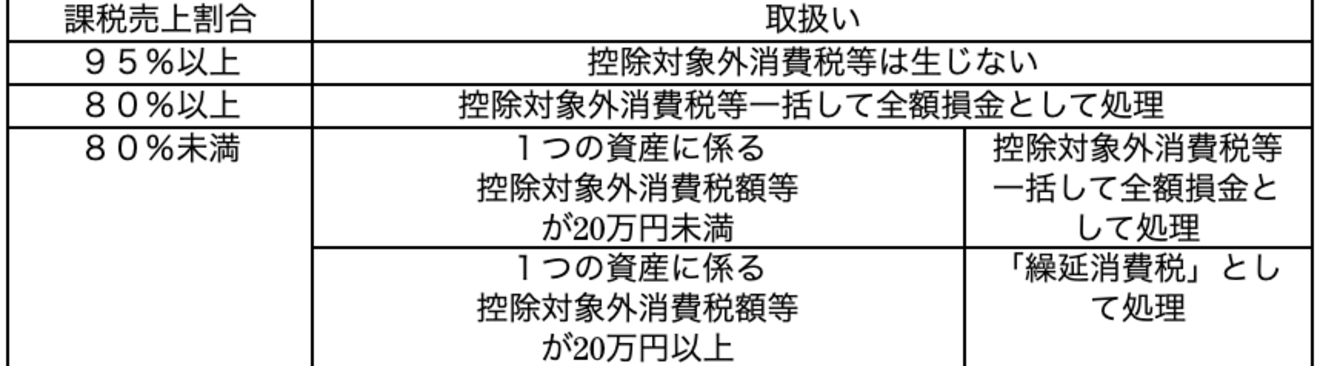

以上についてまとめると、以下のような表になります。

具体的な例で見てみましょう。

当期の課税売上の割合が30%で、当期に設備として機械を税込10,800,000円で購入した場合を考えてみます。

まず、課税売上の割合が30%で80%未満の場合に該当します。したがって、1つの資産に係る控除対象外消費税額等が20万円未満かそれより上かによって控除対象税額等が一括して損金処理されるか、繰延消費税として処理されるかが変わることになります。

次に仕入れに係る消費税額は機械を購入する際に支払った10,800,000円のうち、800,000円になります。したがって、1つの資産に係る控除対象外消費税額等が20万円以上となるため、繰延消費税として処理されます。

この時の繰延消費税は、800,000円×1-30%=560,000円は繰延消費税額等資産として計上され5年間で償却されることになります。したがって、当期の月数を12か月とすると、次のように計算されます。

発生事業年度は、損金算入限度額=560,000円×12/60 × 1/2で、発生事業年度の損金算入額は56,000円となります。

次に翌年度以降は、損金算入限度額=560,000円×12/60で翌年度以降の損金算入額は112,000円となります。

繰延消費税は、発生時に「繰延消費税額等」資産として計上され5年間で償却されます。具体的には損金算入される限度は次のように算出されます。

注意が必要なのは、発生事業年度では2分の1までしか損金算入できない点です。翌年度以降と発生事業年度とで損金算入限度額が異なるため注意が必要です。

消費税の納税額の計算方法は一般的に、預かった消費税から支払った消費税を差し引きした金額と説明されます。正確には、以下のようにあらわされます。

納付税額=売り上げに係る消費税額―仕入れに係る消費税額

つまり、売上げの際に消費者等から預かった消費税から、仕入れに際して自分が支払った消費税を控除した金額が、事業者が支払う消費税額となります。

消費税の納税額が預かった消費税から支払った消費税を控除して算出されることから、通常は自分が支払った消費税は、消費税の計算に当たって控除できることになります。

しかし、次のいずれかにあたる場合には支払った消費税の一部が控除できなくなります。

この場合に該当し控除対象外となる消費税を控除対象外消費税等といいます。

控除対象外消費税等が生じる場合、その分消費税の納税額が増加することになります。この時増加した、控除対象外消費税等は法人税法上、発生した事業年度にその全額を損金として経理処理することになります。

以上のように、繰延消費税が生じる場合にあたるかは複雑な内容となっています。

また、繰延消費税として取り扱われる場合でも、一旦資産として計上され5年間で償却される点や、発生年度は5年間で按分した金額のうち半分までしか損金算入できない点など会計処理上も注意を要する内容となっています。

繰延消費税が生じるかどうかは、納税する消費税額や法人税の額にも影響するため十分に注意して経理処理を行う必要があります。