事業会社の法務部、経理部のベテラン社員さんや税理士事務所に長年お勤めの方であれば印紙税についてある程度理解される方もいると思いますが、実務経験の浅い方だと印紙税についてあまり詳しくない方が多いのが現状です。今回は印紙税の基礎、貼り漏れリスク対策の重要性について解説していきます。

印紙税は文書課税ともいわれ、印紙税が課される文書(以下、「課税文書」という。)を作成したときに、課税文書に貼り付けて消印することで納付が完了する税金です。

課税文書としては、現在印紙税法別表第一の課税物件表に20種類が定められており、事業会社の法務部や経理部の方が普段よく取扱う文書としては以下のものが挙げられます。

第1号文書:不動産売買契約書など

第2号文書:工事請負契約書など

第3号文書:約束手形など

第7号文書:売買取引基本契約書など

第17号文書:領収書など

各課税文書の具体例と必要な印紙税額は以下のリンクをご確認ください。

参考:国税庁HP:印紙税額の一覧表(第1号文書から第20号文書まで)

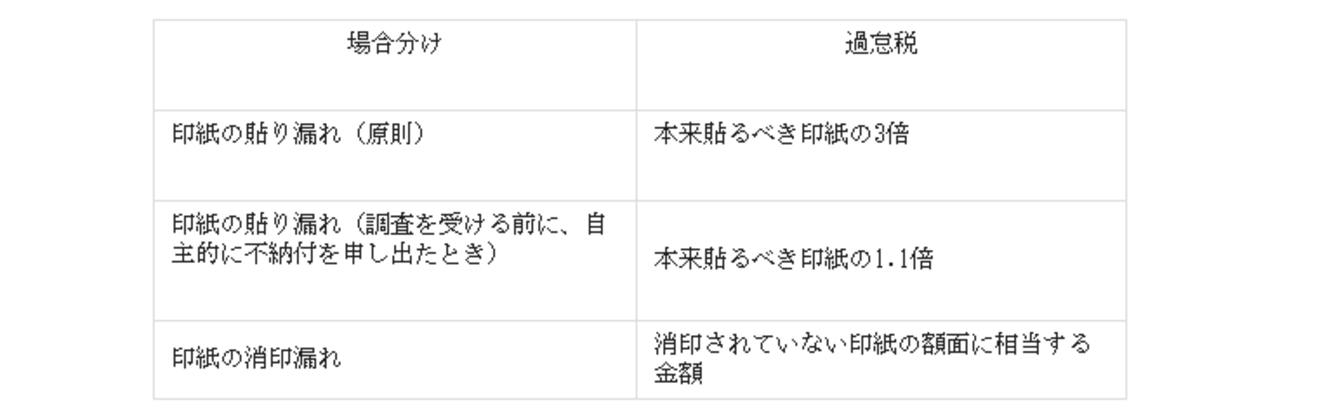

印紙を貼り漏れていた場合や消印漏れの場合には、ペナルティーとして過怠税という税金を納付する必要がでてきます。

過怠税も印紙税の一種なのですが、ペナルティー的性質のものなので、過怠税を納付した法人側で法人税の損金に算入されず、過怠税を納付した個人事業主側の所得税の必要経費に算入されない点が通常の印紙税と異なります。

ここで、印紙の貼り漏れの意義についても注意が必要です。

印紙は課税文書の作成のときまでに貼り付ける必要がありますので、例えば、課税文書を作成した時に貼り漏れていて、後日それに気づいてあわてて貼った場合も「貼り漏れ」に該当します。

根拠は、印紙税法第20条にあります。

第二十条 第八条第一項の規定により印紙税を納付すべき課税文書の作成者が同項の規定により納付すべき印紙税を当該課税文書の作成の時までに納付しなかつた場合には、当該印紙税の納税地の所轄税務署長は、当該課税文書の作成者から、当該納付しなかつた印紙税の額とその二倍に相当する金額との合計額に相当する過怠税を徴収する。

ちなみに、課税文書の作成の時点については、印紙税法基本通達第44条に定められていますが、以下の国税庁HP質疑応答事例で紹介されているのでご確認いただくと良いと思います。

参考:国税庁HP:質疑応答事例 印紙税 課税文書の作成時期及び作成者

印紙税の貼り漏れを防ぐには、実際にどのようなときに印紙の貼り漏れが発生しやすいのかを知り、一度発生した印紙税の貼り漏れの原因をしっかり分析することが求められます。

そこで、これまでの私の実務経験を踏まえて、印紙税の貼り漏れが発生しやすいパターンを一部以下に紹介します。

ある程度規模の大きな事業会社であれば、社内弁護士のいる法務部といった契約書の内容について専門的なリーガルチェックを行う部門があり、そこで契約書の印紙の要否についても検討していると思います。

ですが、規模の小さい中小企業では、契約書の印紙の要否は各部署の事務担当者や経理部が行っていることも多く、各担当者の印紙税に関する知識不足や確認不足で印紙の貼り漏れが多発してしまうことがあります。

これもパターン1と類似しており、知識不足といえば知識不足なのですが、文書のタイトルが「○○契約書」となっているものについては、印紙の要否をちゃんと確認していても、それ以外のタイトルの文書については例え企業内に法務部があっても印紙の要否の判断が漏れがちになります。

例えば、注文書、見積書等、タイトルが○○契約書となっていなくても、文書の記載内容からみて印紙の必要な課税文書となることがあります。

例えば、印紙の要否の判断を担当していた従業員等が退職した際に、後任への引継ぎが十分に行われておらず、後任が印紙の要否の判断をする業務を引き継いでいないことによる貼り漏れも考えられます。

今は国税通則法が改正されて、税務調査の際には一部例外はありますが、必ず事前連絡があります。

事前連絡の際に税務署からこういった資料を調査当日までに準備しておいてくださいというような準備資料の一覧表をいただけることがあります。

その準備資料一覧表には当然に各種契約書綴りも含まれていますので、企業側としては、自社が契約している契約書を日頃からしっかり決められた箇所に保管しておかないと調査当日までに契約書を漏れなく揃えることができません。

例えば、契約書の保管状況が悪くて紛失してしまったとか、親会社と子会社との取引だから特に契約書を作っていないといった場合、調査の前に何とか契約書をそろえようと焦って準備しがちになります。

このように、税務調査のために付け焼刃で資料準備してしまった場合、焦って準備した契約書への印紙の貼り漏れが起き得ます(そもそも契約書をバックデートで作成することの法務上の問題もあります)。

以上、印紙の貼り漏れが発生するパターンをいくつかご紹介しましたが、いずれのパターンもよく起きていますので、各企業側でそれぞれのパターンに応じて事前に対策を検討して実行していく必要があります。

過去に税務調査で印紙の貼り漏れについて指摘されたことがあれば、二度と同じことが起きないように再発防止策を検討して実行する必要があります。ただ過怠税を納めて終わりで済ませてはいけません。

また、後日貼り漏れに気が付いて貼った場合、その課税文書だけ今見れば印紙が貼ってある状態なので、当初作成時に貼ったのと区別できないから大丈夫でしょと思われる方も多いかと思います。

確かに、当初作成時までに貼り付けた場合と後日張り付けた場合で課税文書だけ一見すると分からないですが、後日張り付けたことがバレてしまう可能性はいくつか考えられます。

例えば、印紙は現金同等物なので、しっかり管理している企業では、印紙の購入や使用の履歴を管理している管理簿があるはずです。その管理簿を確認することで、各書類に対していついくらの印紙を貼ったのかがわかります。ですので、上記のような印紙の管理簿があれば、税務調査で確認され、後日張り付けた場合も見破られてしまうでしょう。

近年は電子取引が増加し、ペーパレス化が叫ばれており、文書課税の印紙税を廃止すべきという税制改正要望も毎年各所から出ていますが、いまだに廃止されずに残っています。電子取引が増加し、ペーパレス化が進んでいるとはいえ、やはり日本には紙の文化が根強くあり、私見ではすぐに印紙税は廃止とはならないと思います。

1件1件の印紙の貼り漏れによる過怠税の金額は小さくても、同種の文書が大量に作成されている場合には「塵も積もれば山となる」で大きな過怠税の負担が生じます。

ですので、例えば企業内で新たな書式の文書を大量に作成する際などは、特に印紙が必要かどうか丁寧に判定して印紙の貼り漏れリスクを防止するようにしましょう。