連結納税を採用している企業の経理部にいる方であれば、一度は連結納税の税効果会計の複雑さに辟易したことがあるのではないでしょうか。単体納税でさえやっかいな税効果会計は、連結納税になると輪をかけてやっかいになります。今回は、連結納税の税効果会計について簡単に紹介します。

連結納税の税効果会計に関する取扱いについて、参照すべき規定は次のとおりです。

これらの規定は全て企業会計基準委員会が制定しています。

連結納税グループへの加入、及び連結納税グループからの離脱がない場合、連結納税の税効果会計において特に留意すべき点は次の二点です。

まず、繰越欠損金の取扱いについて説明します。

単体納税の場合、自社の欠損が他の法人の所得と通算されることはないので、税金の種類(法人税、住民税、事業税)ごとに繰越欠損金の取扱いを考える必要はありません。

一方、連結納税の場合、法人税については自社の欠損が他の法人の所得と通算されることにより単体納税であれば生じるはずだった欠損金が生じなくなる可能性がある一方、事業税は単体納税と同じ取扱いをすることにより単体納税と同じ額の欠損金が生じるため、税金の種類ごとに繰越欠損金の取扱いを考える必要があります。

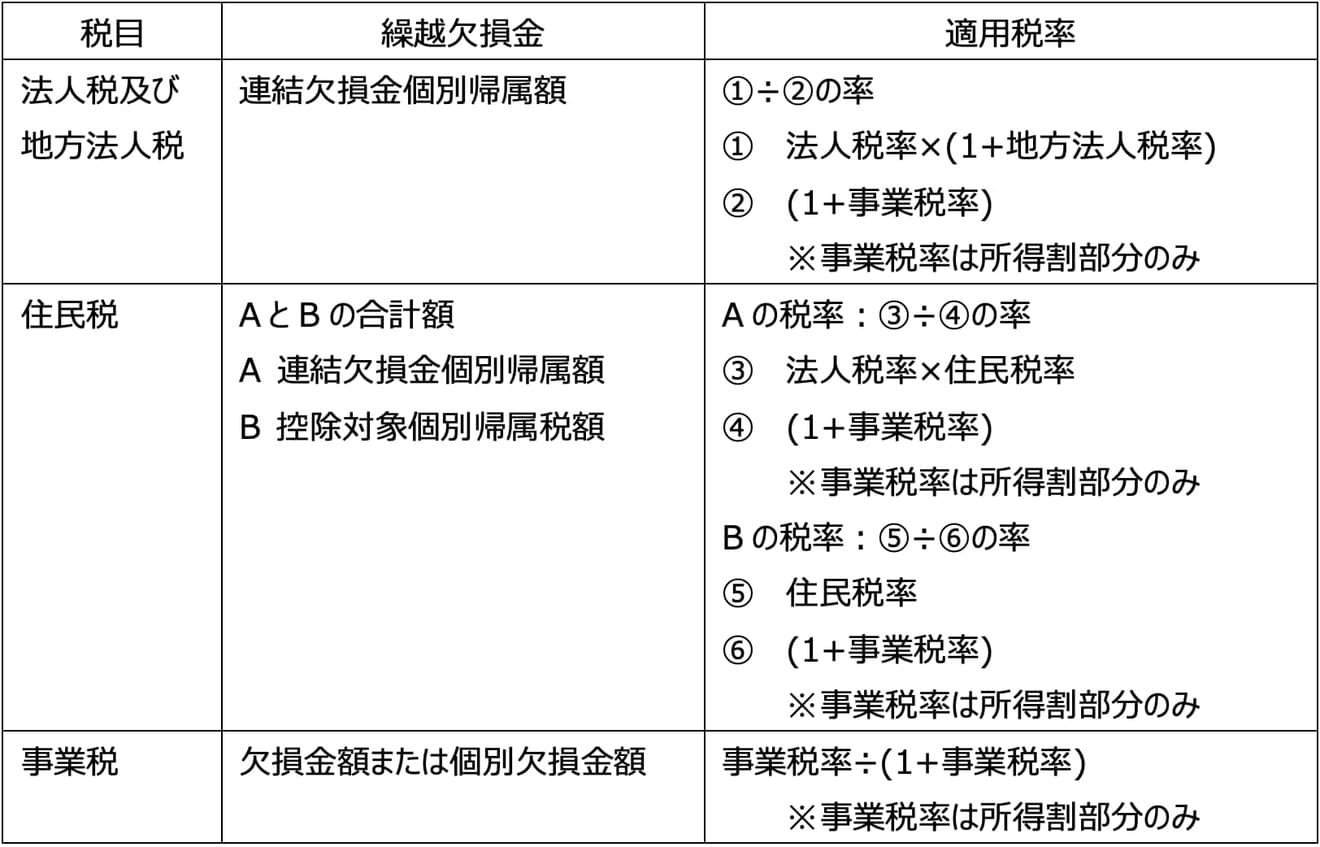

連結納税の場合における繰越欠損金に係る繰延税金資産の金額は、次のとおり計算します。

なお、住民税の繰越欠損金が二種類あるのは、それぞれ繰越欠損金が生じる原因が異なるためです。Aの連結欠損金個別帰属額は、連結欠損(つまり連結納税グループ全体で課税所得が出ない)の場合に生じるもので、Bの控除対象個別帰属税額は自社の欠損が連結納税によって他社の所得と通算された場合に生じるものです。

たとえば、連結納税親法人の所得が2,000、連結納税子法人の所得が▲1,500だった場合、連結納税によって子法人の▲1,500は親法人の2,000と通算されるため、連結欠損金個別帰属額は生じません。

しかしながら、仮にこの子法人が単体納税をしていた場合、▲1,500に法人税率及び住民税率を乗じた金額(ここでは、それぞれ23%と10%とします)、つまり34.5の欠損金が住民税に生じる計算です。

住民税は単体納税ですから、連結納税計算によって消滅した住民税の欠損金を復活させる必要があります。この復活した住民税の欠損金が、上述した控除対象個別帰属税額です。

単体納税の場合、将来減算一時差異及び繰越欠損金に係る繰延税金資産の回収可能性は、自社の企業分類で判断します。

一方、連結納税の場合は、次のとおり判断します(判断対象法人は連結納税子法人とします)。

【単体財務諸表】

【連結財務諸表】

なお、「企業分類」とは、ある企業の過去の課税所得の発生状況や将来の業績予測等の要件に基づいて企業を5つに分類したもので、この分類に応じて繰延税金資産の計上額が決定されます。

現行の連結納税制度は2022年度にグループ通算制度へ移行されますが、グループ通算制度への移行に係る法律は既に公布済みです。

繰延税金資産・負債の計算は、その決算の日に国会で成立している税法の規定によるとされているため、四半期決算は無視するとしても、2020年度決算ではグループ通算制度に従って繰延税金資産・負債の見積額計算を行う必要があるかという疑問が生じるところです。

この点については、2020年3月31日に企業会計基準委員会が公表した実務対応報告第39号「連結納税制度からグループ通算制度への移行に係る税効果会計の適用に関する取扱い」によれば、改正前の税法、つまり現行の連結納税制度に従って計上してよいとされています。

今回は、連結納税の税効果会計について紹介しました。連結納税の税効果会計は誰もが苦労する論点です。分からない点があれば、苦手意識を持ってしまう前に、周囲の専門家などに相談されることをお勧めします。なお、記載の情報は2020年11月時点の会計基準等に基づきます。