経済活動のグローバル化に伴い、企業の海外進出はますます活発になっています。外国企業との交易活動だけではなく、外国に籍を置きながら経済活動を行う企業も少なくはありません。その際、企業が海外で得た所得が当該外国における税法の適用を受けるのは当然のこととして、日本国内における税負担はどのように扱われるのでしょうか。

今回は、外国で課税を受けた場合における日本国内での取り扱い、いわゆる外国税額控除制度について解説します。

外国税額控除とは、日本国内に居住地がある日本人及び内国法人が海外において所得税等を支払う場合に、日本国内においてそれを控除する税法上の制度です。

この制度が設けられているのは、二重課税の調整・防止が目的です。というのも、日本の税法上、本来であれば、日本国内に居住地がある日本人及び内国法人が得た所得は、「全世界所得」に対して税率をかけることによって導かれます。国内源泉所得だけではなく、国外源泉所得もここに含まれるのです。

しかし、海外での活動及び外国株式からの配当金などについては、一定のものについて海外において課税されることがあります。日本国内の原則論を貫徹すると、既に海外において課税されている価額に対しても、再度日本の所得税ルールが適用され、二重課税が生じてしまいます。

これを防ぐために導入されているのが、外国税額控除制度です。なお、この二重課税を調整する方法としては、2つの方法が考えられます。1つは、全世界所得課税方式を前提として所得税を導き出し、外国課税分を後から控除枠において調整する方法(外国税額控除)です。もう1つは、そもそもはじめから国外源泉所得を所得税算出対象から外してしまうという方法(国外所得免除方式)です。現在日本国内では、外国税額控除が原則とされています。

以下では、外国税額控除制度の内容について説明します。

一般論として、外国において課税された税金に関する国内税法上の取り扱い方法としては、税額控除と損金算入の二つの選択肢が与えられることになります。しかし、税額控除制度を活用しない場合には、損金算入によって経費として扱われ、二重課税を完全に免れることはできません。つまり、一般的には外国税額控除の適用を受けた方が企業にとってはメリットがあると考えられます。

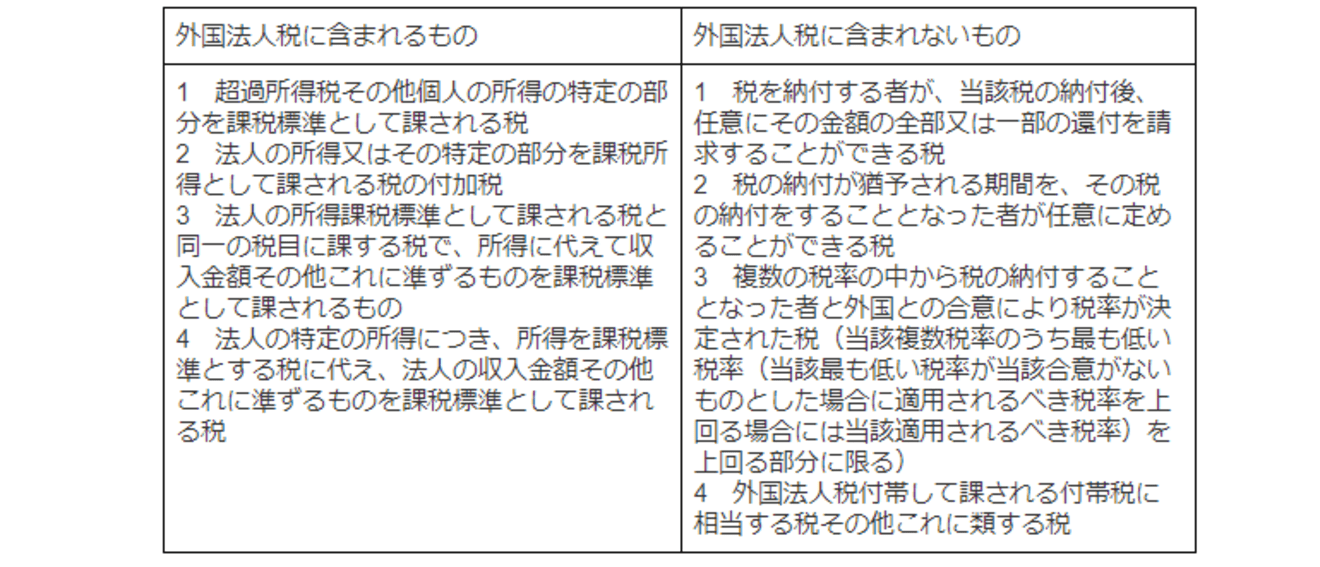

控除の対象になる外国所得税は、法人の所得を課税標準として課される税をいいます。すべての外国で支払った税金が含まれるわけではないのでご注意ください。棲み分けについては、以下の表をご参照ください。

まず、注意を要するのが、高負担分の除外についてです。海外において日本より高い税率で税額が決定されるものについて、すべて日本国内における外国税額控除の対象としてしまうと、日本国内において過剰に優遇してしまうことになります。これを防ぐために、35%を超えるものについては、外国税額控除の対象にはならないという運用がされています。企業としては、損金算入によって対処することになります。

次に、租税条約で定める限度税率を超えた部分の除外についてです。外国税額控除の対象とするためには、租税条約の内容に含まれることが前提です。つまり、租税条約で外国税額控除の対象とすることが約されていないものに関しては、そもそも税額控除の対象とすることはできません。したがって、租税条約で定める限度税率を超えた部分については、外国税額控除の対象とはなりません。

その他、いわゆるタックスヘイブン対策にも注意が必要です。外国子会社を活用した形での租税回避を目的として外国子会社合算税制が適用され、海外における一定の課税条件を充たす場合に限定はされていますが、外国子会社の所得が日本親会社の所得と合算され、日本において課税されます。

外国税額控除には控除限度額があるので注意してください。限度額は、以下の方法で計算することができます。

外国税額控除は、3年間繰り越すことができます。つまり、ある年度において限度額を下回った場合には、翌3年間のうちに限度額を超える年度があれば、その際に控除対象にできるのです。税制上の優遇を受けることができるので、ぜひご活用ください。

みなし外国税額控除(Tax Sparing Credit System)とは、外国において減免された税金について、本来の課税があったとみなすことによって外国税額控除の対象とするものです。支払っていない税金を支払ったとみなすことで日本国内における控除対象にもなるので、企業におけるメリットは非常に大きいものとなります。

なぜこのようなことが認められているのか、それは、開発途上国の経済政策とするためです。このような税法上の優遇措置を与えることによって、発展途上国は先進技術を有する日本企業の誘致をすることができます。現在、ザンビア、タイ、中国、バングラディッシュ、スリランカ、ブラジルとの間で、租税条約を締結しています。

外国税額控除制度については以上です。税額控除を利用すれば税法上優遇を受けられるケースは少なくありませんが、他方で、どの国へ企業進出をしているかによって課税条件や控除適用の有無が変わってくるために、慎重な判断が必要です。ただ、今後日本国内における企業活動にコストがかかることを前提にすると、国外への拠点移転を視野に入れている企業は少なくないはずです。その場合には、ぜひ国際税務に強い専門家に一度ご相談ください。