個人投資家は、エンジェル税制を活用することで所得税・住民税の優遇を受けることができます。この記事では、そんなエンジェル税制を使うとどれくらい節税することができるのか詳しく解説していきます。

エンジェル税制を活用することで、個人投資家は投資時点・株式売却時点のそれぞれの時点において税制上の優遇措置を受けることが可能です。

個人投資家が受けられるエンジェル税制の優遇措置は、「ベンチャー企業へ投資した年に受けられる優遇措置」「未上場ベンチャー企業株式を売却した年に受けられる優遇措置(売却損失が発生した場合)」に分けることができます。以下ではそれぞれの優遇措置について詳しく解説していきます。

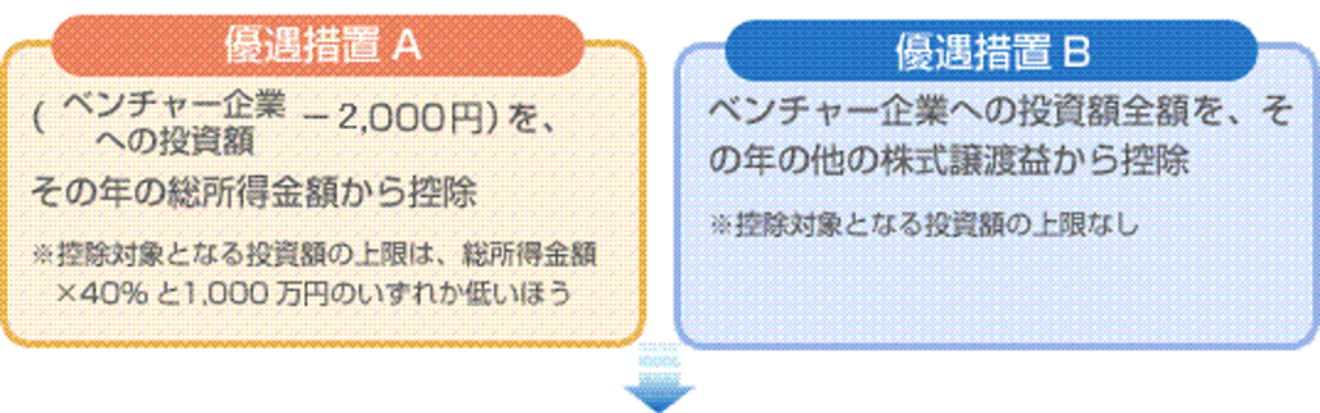

個人投資家は、ベンチャー企業へ投資した年に、投資先の設立年数に応じて「優遇措置A」「優遇措置B」のどちらかを選択することで、それぞれどちらかの税制優遇を受けることができます。

「優遇措置A」の要件は「優遇措置B」の要件を含んでいることから、「優遇措置A」の要件を満たしている場合、確定申告の際に個人投資家が「優遇措置A」と「優遇措置B」のどちらか有利な方を選ぶことができます。

「優遇措置B」の要件のみ満たしている場合、優遇措置Aを選択することはできません。「優遇措置A」と「優遇措置B」のどちらが税制上お得になるかは、個人投資家の所得額や投資額によって異なることから、基本的な計算の仕組みを理解しておくことが重要です。

個人投資家が設立後3年未満(令和2年度税制改正後は5年未満)で一定の要件を満たすベンチャー企業に対して投資を行った場合、優遇措置Aの適用を受けることができます。

優遇措置Aでは、「対象企業への投資額(ベンチャー企業への投資額)-2,000円」をその年の総所得金額から控除することが可能です。ただし、総所得金額×40%と1,000万円のいずれか低い方が控除対象となる投資額の上限となることに注意が必要です。

したがって、投資額の全額を総所得金額から控除することができるわけではありません。なお、平成22年4月1日の税制改正によって寄附金控除が改正されたことから、優遇措置Aの自己負担額が5,000円から2,000円に減額されています。

一方、個人投資家が設立後10年未満で一定の要件を満たすベンチャー企業に対して投資を行った場合、優遇措置Bの適用を受けることができます。優遇措置Bでは、その年の他の株式譲渡益から、対象企業(ベンチャー企業)への投資額全額を控除することが可能です。優遇措置Bでは、控除対象となる投資額に上限はありません。

エンジェル税制を利用することで税制の優遇を受けられるのは、ベンチャー企業に投資したその年だけではありません。ベンチャー企業株式を売却した年にも、税制優遇を受けることができます。

ベンチャー企業株式を売却した年には、未上場ベンチャー企業株式の売却により生じた損失を、その年の他の株式譲渡益と通算(相殺)することができることに加えて、その年に通算(相殺)しきれなかった損失がある場合には、翌年以降の3年にわたって、順次株式譲渡益と通算(相殺)することが可能です。

ベンチャー企業株式を売却して売却損失が出た場合には、それをその他の株式譲渡益と通算して損失とすることができるだけではなく、その損失を翌年以降の3年にわたって通算(相殺)できるので、その損失を自分の総所得額に反映することが可能となっています。

なお、たとえば、ベンチャー企業が上場しないまま、破産・解散等を行って投資企業の株式価値が0となった場合にも、同様に翌年以降3年にわたって投資額の全額(損失額)を繰越すことも可能です。

また、ベンチャー企業へ投資した年に優遇措置(AまたはB)の適用を受けているような場合には、その控除対象金額を取得価額から差し引いたのちに売却損失を計算することになります。

個人投資家がエンジェル税制で節税効果を受けるためには確定申告を行う必要があります。確定申告時には様々な提出書類が必要となりますが、特に、投資しているベンチャー企業の確認書の提出が必要です。

この確認書は企業側が個人投資家に提出することになっています。ベンチャー企業が都道府県などへエンジェル税制適用対象企業であること、加えて、投資が行われたことなどの確認申請を行い、それが確認されると、都道府県などから確認書が交付されます。

したがって、個人投資家は、投資を行う前に投資先の企業がエンジェル税制適用対象企業であるかどうかを確認しておくことが大切です。

個人投資家から投資を受けた後、都道府県などに確認書類の交付の申請を行うこともできますが、都道府県における払込後の確認手続きには最低2週間程度要の期間が必要となるため注意が必要です。

エンジェル税制を活用すれば、投資した年には「所得税の優遇措置」を、株式を売却して損失が発生した場合には、「所得税および住民税の優遇措置」を受けることが可能です。

投資した年の優遇措置は優遇措置Aと優遇措置Bに税制上分かれていますが、どちらがお得になるかは一人ひとり異なります。エンジェル税制をきちんと活用することができれば、上手に資産を形成することが可能です。そのためには、エンジェル税制についてきちんと理解しておくことが大切です。