地方法人特別税は、都道府県ごとの法人事業税の偏在性が高いことから、格差を解消するための暫定措置として創設された国税です。令和元年10月1日以後に開始する事業年度から廃止されています。

今回は、地方法人特別税とは何か、いつから廃止されたのか、勘定科目について解説していきます。

地方法人特別税とは、法人事業税とともに申告して納付する税金です。平成20年10月以後に開始する事業年度について、事業税の一部を区分してスタートしました。令和元年10月1日以後に開始する事業年度から廃止されています

地方法人特別税は、法人事業税について都道府県ごとの収入のアンバランスが激しいことから、より偏在性の小さい地方税の体系が構築されるまでの暫定措置として設けられたものです。

名称に地方とついていることや、税額の計算に都道府県の税計算に用いる6号様式を用いることでなどから地方税と誤解しがちですが、国税の1種です。

地方法人特別税と同様に、地域間の格差を是正するために運用されている税金として地方法人税があります。

国に対して納付された地方法人税は、地方交付税となって地方自治体に分配されます。地方法人特別税は暫定措置ですが、地方法人税は暫定措置ではなく恒常的な制度です。

<関連記事>

地方法人特別税は、令和元年10月1日以後に開始する事業年度から廃止されています。

地方法人特別税はあくまで暫定措置であり、当初は消費税の引き上げのタイミングにあわせて平成29年に廃止される予定でした。

ところが、消費税の引き上げ時期の変更に伴って、地方法人特別税の廃止時期は令和元年10月1日以後の開始事業年度に変更になりました。

令和元年10月1日以後の開始事業年度については、廃止された地方法人特別税は、令和元年10月1日以後に開始する事業年度から、特別法人事業税として復元されています。納付方法についても、もともと法人事業税と同じ納付書で納付手続きを行っていたことから、大きな変更や混乱はないようです。

地方法人特別税の課税標準は、法人事業税額です。

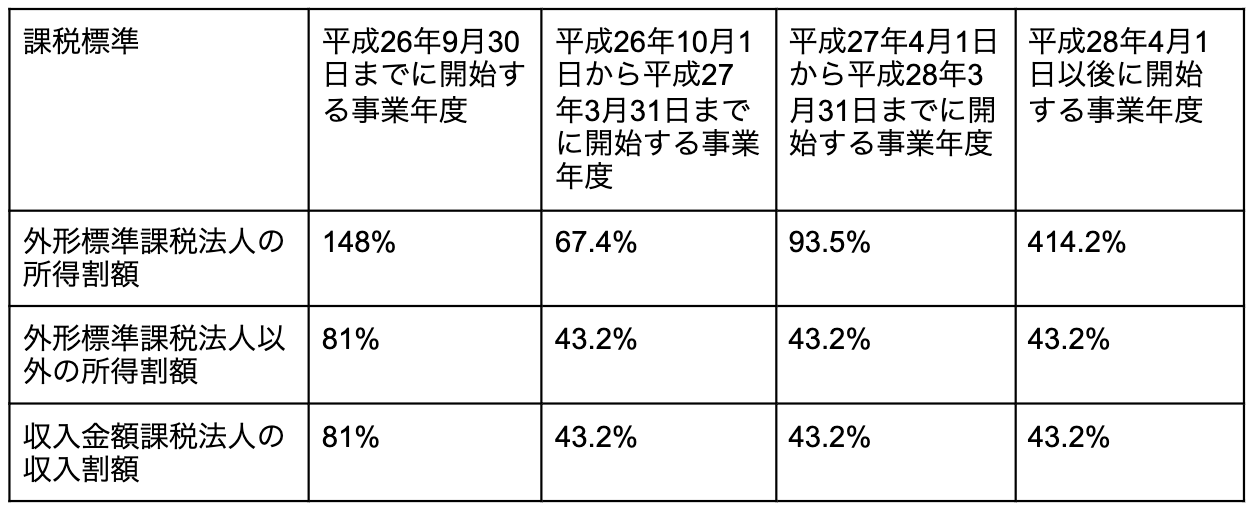

地方法人特別税の税率は、課税標準と開始する事業年度ごとに異なります。

地方法人特別税の計算式は以下の通りです。

地方法人特別税額=所得割額又は収入割額×地方法人特別税の税率

所得割額又は収入割額の計算式は、以下のようになります。

所得割額又は収入割額=所得金額又は収入金額×法人事業税の税率

<関連記事>

地方法人特別税は国税にあたりますが、納税の対象となる金銭が、納税者、都道府県、国の3者の間を流れていくのが特徴です。

まず、納税者が地方法人特別税を都道府県に対して申告し、納付します。納税が行われた地方法人特別税は、都道府県から国に対して一旦全額が払い込まれます。

各都道府県から払い込まれた地方法人特別税は、地方法人特別譲与税に再構成されて各都道府県に分配されます。地方法人特別譲与税は人口と従業員数の2つを基準として算出されます。

地方法人特別税は納付手続きに特徴があります。法人事業税とともに納付する必要があり、どちらか一方だけの納付はできません。

片方だけの税額分の納付がされた場合には、地方法人特別税と法人事業税の比率に応じて納付された金額が分配され、ぞれぞれの税金として充当されます。

地方法人特別税を納付すべき対象となるのは、法人事業税の納税義務を負う法人です。法人事業税を納付している法人であれば、地方法人特別税も申告して納付することになります。

地方法人特別税の申告は、法人事業税と同じ申告書と納付書を用いて行います。そのため、法人事業税と地方法人特別税の申告は同時に実施することになります。

申告書の提出先は、納税義務者である法人を管轄する各都道府県の税事務所です。地方法人特別税は税の種類としては国税ですが、申告書を提出するのは税務署ではない点に注意しましょう。

地方法人特別税の納税証明書についても、法人事業税と合わせたものが各都道府県の税事務所から交付されます。

法人税の中には損金として計上できない項目があり、法人税法第38条に規定されています。この点、地方法人特別税は同法に規定されていないため、損金として計上することができます。

地方法人特別税の勘定科目については、「租税公課」を使う方法と、「法人税、住民税及び事業税」を使う方法の2種類に分かれています。

2種類の方法がある理由は、監査保障実務指針第63号において、会計処理自体の取り扱い方法については明確な記載がないことによります。

勘定科目に租税公課を使う方法の根拠となるのは、法人税法基本通達9-5-2の規定です。租税公課の納税状況等に関する明細書において、事業税と地方法人特別税を合算した額を記載すべきとするものです。

一方、法人税、住民税及び事業税を勘定項目とする根拠は、利益に関連する金額を課税標準とする事業税の性質に基づくものです。

解釈によって地方法人特別税の処理が異なるとすると、監査にも大きな影響がでてきます。そこで、企業会計基準委員会によって平成29年3月、法人税、住民税及び事業税等の会計基準が発表されました。

同会計基準に基づくと、地方法人特別税を所得割で計算する場合と、付加価値割及び資本割で計算する場合の2種類の処理方法があります。

所得割で計算する場合、地方法人特別税の勘定項目は法人税、住民税及び事業税として処理します。一方、付加価値割及び資本割で計算する場合、原則として「販売費及び一般管理費」として処理します。