法人税とは、法人の所得に対して課税される税金です。法人住民税、法人事業税と同様に、法人3税のひとつであり、法人税・法人住民税・法人事業税をまとめて法人税等と呼ぶこともあります。

この記事では、法人税の基礎知識について詳しく解説します。あらかじめ知識を整理しておくことで、スムーズに申告を行えるようにしてください。

法人税とは、法人の活動によって得られた所得に対して課される税金のことを指します。消費税や所得税とならんで重要な国税の一つです。

株式会社を代表とする会社には、法人格が付与されています。法人格を与えられると、一般私人と同様、一つの経済主体としての活動が認められます。個人が経済活動をして利益を得た場合には、税務署に対して申告の上で所得税を支払いますよね。それと同じで、法人が経済活動をして利益を得た場合には、税務署に対して申告の上、法人税を支払わなければいけません。

法人税は、直接税のひとつです。直接税とは、「納税者」(税金を納める人)と「担税者」(税の負担者)が同じであることが特徴です。法人税が課税されるのは法人自身であり、その法人税を実際に納めるのは法人自身になります。両者が一致しているので、法人税は直接税であると言えます。

なお、直接税の反対の概念は間接税です。「納税者」と「担税者」が異なる点に特徴があります。間接税の代表例は、私たちにとって身近な消費税が挙げられます。例えば、店頭で商品を購入したとき、その商品には消費税がかかります。消費税を負担するのは「商品を購入した人」ですが、実際に消費税を納める役割を担うのは「商品を販売した人」です。両者が一致していないので、消費税は間接税であると言えます。

法人税は、法人3税のひとつです。法人住民税、法人事業税と合わせて、法人3税あるいは法人税等と呼ばれています。

法人税と法人住民税、法人事業税は、課税標準や納付先、計算方法など異なる点があります。法人税・法人住民税・法人事業税の違いについては、下記の記事を参考にしてください。

《関連記事》

単純に比較すると、個人の利益に対しては所得税、法人の利益に対しては法人税と表現できます。ただ、その実情はまったく異なりますので、違いを簡単に指摘しておきます。

法人税と所得税の違いについて下記の記事で詳しく紹介しています。

《関連記事》

法人税が課税される所得は、以下の4つです。

・各事業年度の所得

・各連結事業年度の連結所得

・特定信託の各計算期間の所得

・退職年金等積立金

それぞれ、詳細について解説します。

法人税の対象となる所得として最もポピュラーなものが、各事業年度の所得です。

各事業年度の所得に対する法人税は、事業年度中に法人が得た所得に対して課されるもので、定款記載の事業年度に沿う形で金額が算出されます。例えば、定款において事業年度を4月から翌年3月という形で定めている場合、法人税算出の基礎となる事業年度はこれになします。

各連結事業年度の連結所得も、法人税の対象となる所得です。

各連結事業年度の連結所得は、親会社と子会社のような企業グループを1つの納税単位として「連結納税制度」を用いて計算します。

連結所得に対する法人税か事業年度に対する法人税か、いずれの方法で法人税を計上するかは法人が自由に決定することができます。ただし、連結所得による方法を選ぶ場合には、すべての子会社について連結所得による方法を適用させなければいけません。親会社が申告・納税を行い、子会社は連結所得の個別帰属額などを記載した書類を税務署に提出します。

特定信託の各計算期間の所得も、法人税の対象となる所得です。信託会社などが対象で、特定の資産運用を対象とする信託の各計算期間の所得に対して法人税が課されます。

信託会社や保険会社などの退職金業務等を営む法人の退職年金等積立金も、法人税の対象となります。

本来、退職金に対する課税措置は、会社が信託会社や保険会社に従業員の退職金を払い込んだ際に計上され課税されるはずです。しかし実際に課税されるのは、従業員が退職して退職金が支払われた時点です。この意味で、遅延利息の性質をもっていると考えることができます。

法人税の課税対象となる法人は、次の通りです。

法人という名がつけばすべて法人税の課税対象になるわけではありません。税法上は、法人税の対象となる法人を明確に定めています。経済活動を目的として事業を行い、それによって金銭的利益を獲得している法人に限定されます。

法人税法上の法人とは、国内に本社、またはおもな事業所を持つ「内国法人」のことです。さらにその法人も種類によって、法人税の課税対象になる法人とそうでない法人に分かれます。内国法人とは、日本国内に本社または主な事業所をもつ法人のことです。

法人税の課税対象となる法人について紹介します。

普通法人とは、株式会社や有限会社、医療法人などの、通常の常利法人のことをいいます。すべての所得が法人税の対象となりますが、期末資本金が1億円以下であった場合には税率が軽減されることになっています。

協同組合とは、農業協同組合、漁業協同組合、生活協同組合などのことをいいます。原則として法人税は課されますが、普通法人に比べると税率は軽減されています。

公益法人とは、社団法人、学校法人、社会福祉法人などのことをいい、公益を目的として営利目的としていない法人です。原則、法人税は非課税となっていますが、収益事業がある場合であれば収益事業による所得に対してのみ法人税が課されます。

公共法人とは、住宅整備公団、住宅金融公庫、日本道路公団などの公共性がある目的をもっている法人です。そして、これらの法人に法人税は課せられません。

上述のように、法人税の課税対象となるためには「経済的利益を得ることを目的として事業活動をしている法人」でなければいけません。ということは、経済的利益を得ることを目的と「していない」法人については、課税対象からは除外されることになります。以下が、課税対象にならない法人の一覧です。

公益法人は、株式会社などの営利追求を目的とする法人とは異なり、学術や慈善などの公益を目的として活動をする法人です。したがって、原則として法人税が課されることはありません。ただし、収益事業を行った結果利益が出た場合には、例外的に法人税が課されます。

法人格のない社団とは、当該団体に対して法人格は付与されていないが、団体としての権利主体性を認めた方が便利だという要請があるときに限って、一定の団体としての諸権利を認められる団体のことです。定義は少し難しいですが、具体例をイメージすると理解しやすいのではないでしょうか。PTAや学校のサークルなどには、都度法人格が与えられないのは当たり前ですよね。

しかし、このようなメンバーが流動的な組織について団体としての権利主体性を一切認めないとなると、PTAやサークルが継続的な活動をできなくなってしまいます。この障害を克服するために、一定範囲で権利主体性が認められています。公益法人と同様、例外的に収益を得たようなケースを除き、法人税は非課税として扱われます。

公共法人は、国や地方公共団体が運営主体の団体のことです。これらについては、法人税は非課税です。

法人税の計算方法は次のとおりです。

【法人税額=課税所得×法人税率-控除額】

先に書いたように、法人税は所得に対して課されます。利益に課されるものでないことに注意が必要です。益金から損金を差し引いたものが所得になります。

法人税の計算方法について下記のコラムでも詳しく紹介していますので、ぜひご覧ください。

《関連記事》

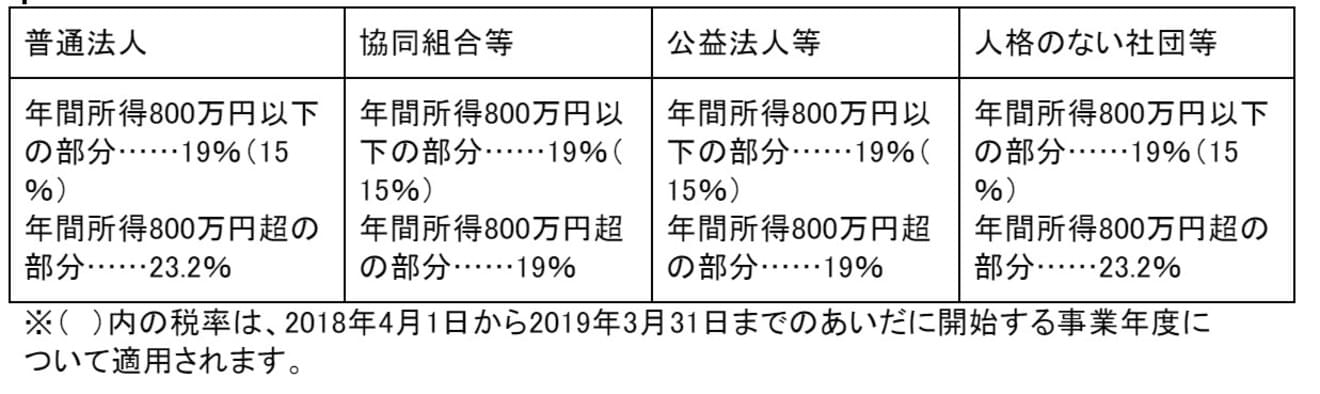

法人の税率は法人の「種類と規模」によって定められています。法人がどれだけの所得を得ているかは法人税率には影響しません。累進課税制度が採用されている所得税とは大きく異なる点です。

以下、法人税の税率の一覧です。ご参考ください。

法人税は、申告納税方式です。法人自身の申告に基づき納税手続が行われます。これを申告納税方式を称します。

法人は、決算日から2月以内に法人税の申告・納付が義務付けられており、例えば3月決算法人あれば、5月末が申告期限となります。期限までに法人申告書の作成・提出と法人税等の納付を国や地方にしなければいけません。

法人税申告書の作成は、法人税法に基づいて決算調整・税務調整といった税金を計算する上での調整を行い、法人税を計算していきます。

よって、法人税についての基礎知識はもちろん、複雑な法人税申告書の作成方法についても熟知しておく必要があります。

基本的には、法人税の知識を持つ税理士や会計事務所の職員が申告書の作成を代行して作成しています。

公認会計士の監査を受ける必要がある法人など2カ月の確定申告が難しい場合には届出により1カ月間の延長が認められています。実際に納付する期限も基本的には申告書の提出と同様に2カ月と定められています。資金繰りにも影響がある話ですので、決算前にしっかりと申告・納税のスケジュールを決めておくことが重要です。

また、延長は認められていますが、税金の納付が延長させてしまうと利子税が発生してしまうため、通常の申告期限において見込額において法人税を仮納付し(見込納付)、延長した確定申告書の提出時に差額を精算するのが通例です。

前事業年度の法人税額が20万円を超えた場合、翌事業年度に中間申告と納付の義務が生じます。

中間申告の期限は、事業年度開始後6月を経過した日から2月以内となっていますので、3月決算法人であれば、11月末日が期限となります。また、中間申告には特例があり、提出期限までに法人税の納付さえすれば、申告書の提出がない場合でも、提出があったものとされます。

中間申告には、予定納付と仮決算に基づく中間納付の二つがあります。予定納付とは、前事業年度末の法人税の納付額の2分の1の金額を納める方法です。仮決算に基づく中間納付とは、仮決算を行い年度末の確定申告と同様の手続をする方法です。前者の方が、事務手間が少ないため、一般的には予定納付を利用している会社の方が多いです。

法人税の納付方法は次の3種類です。納期に遅れると、延滞税が課せられたり、青色申告の承認取り消しといったペナルティが課されるので注意が必要です。

・現金で納付

・電子納税を利用する

・クレジットカードを利用して納付する

法人税の納付方法について下記のコラムでも詳しく紹介していますので、ぜひご覧ください。

《関連記事》

・法人税の確定申告について手続きを解説します

税務署から納付書が送付されるので、納付機関で支払いましょう。納付可能な場所としては、金融機関・コンビニ・管轄税務署です。

ただし、コンビニでの支払いには上限が設定されていて、30万円を超える場合には対応してくれません。また、金融機関での支払いについてですが、当該金融機関の口座を開設している必要はありません。

電子納税には、e-Taxによる「ダイレクト納付」のほか、インターネットバンキングなどで納付する方法があります。e-Taxは利用登録を要し、24時間いつでも対応しているわけでもありません。事前にスケジュールを確認してから余裕をもって納税するようにしてください。

実際に納付機関に赴く時間が取れないという方や、電子納税の手続を活用したくないという方は、クレジットカードで法人税を支払うのがおすすめです。国税の納付の立て替え払いを、国税庁指定の納付受託者(トヨタファイナンス株式会社)に委託して納税を行います。時間・曜日を問わないので非常に便利な方法です。ただし、領収書の発行を受けるには別途金融機関等に行かなければいけません。

それでは、法人税を抑えるための方法・考え方をご紹介します。合法的な節税方法ですので、ぜひご参考ください。

上述の法人税算出の公式及び課税所得の算出方法を思い出してください。

【法人税=課税所得×法人税率-控除額】

【課税所得=益金-損金】

※益金とは、税法上における収益や売上げを指す

※損金とは、税法上における費用や経費を指す

法人税率が変化することはありませんので、法人税額の減額を狙うには、課税所得として計上されるものを減らすというアプローチが考えられます。つまり、損金として扱われるものの額面を増やすことによって課税所得は減り、結果として法人税節税を達成することができるというわけです。

損金を増やすには、以下の方法が考えられます。

・赤字にする

青色申告の承認を受けている場合、赤字の事業年度と黒字の事業年度の所得を相殺できます。

・生命保険料を損金に計上

生命保険料や中小企業倒産防止共済に加入すると、全額もしくは一部を損金として計上できます。

・在庫の廃棄処理

在庫の廃棄は損金扱いです。ただし、廃棄証明書を提出する必要があるので注意が必要です。

・会社行事等を経費として計上

社員旅行や運動会など、慰安目的の行事に要する費用は経費にあたりますので、損金として計上できます。参加人数や会場の費用等、しっかりと書面を残しておきましょう。

・決算賞与を未払費用として計上

次に考えられる方法が、益金に算入されるものを減らすことによって課税所得を減らし、結果として法人税の節税を狙う方法です。

例えば、売上げを計上する時期を許される範囲で後ろにずらします。すると、当該事業年度における益金計上額がずらした売上げ分減額されるので、節税効果を期待できます。ただし、計上時期をずらすには、検収基準を採用していなければいけません。節税効果のためには、基準変更をおすすめします。

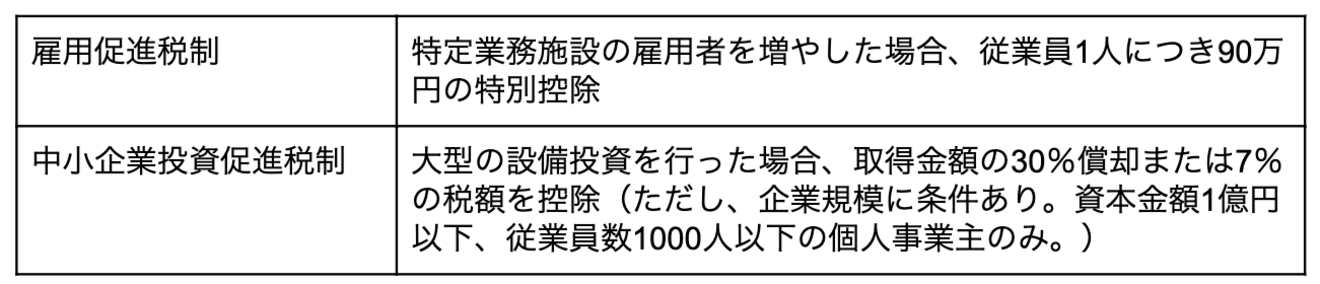

ここまでは、節税を達成するために「課税所得」を減らすというアプローチを検討してきました。これ以外にも、公式からご理解いただけるように、「控除額」を増やすことができればトータルの法人税額は減少します。

ここで活用できるのが、特別控除を活用する方法です。具体的には、雇用促進税制・中小企業投資促進税制です。

国際的に進出している会社や連結決算を行っている会社においては、法人税の申告上、以下の点も考慮する必要があります。

国際税制は多岐にわたります。代表的なものとして、国境を超えた取引を行う法人に対して課されるタックスヘイブン税制や移転価格税制などがあります。また、国際的な二重課税の排除等を目的に、OECD加盟国を中心に租税条約を締結しており、その適用により免税制度の恩恵を受けることもできます。

100%の国内子会社間で行われる一部の資本取引は、企業の内部取引であるため、法人税計算上は損金算入されないようにする制度です。該当する取引を行っている企業に対しては強制適用されます。

連結納税100%の国内子会社の法人税の申告納付手続をグループ単位で行う仕組みが連結納税です。適用することで、各社で発生した所得と欠損を合算することができ、グループ全体で納税額を削減できる等の効果があります。連結納税適用のためには、あらかじめ税務署に届け出を提出する必要があります。ただし、この場合においても、地方税の申告納付は個社単位で行わなければならないため、個社での税金計算は、引き続き、対応が必要になります。

法人化した場合、法人税の納付は必須です。経営者として、責任をもって法人税法に目を通し、しっかりと理解を深めるようにしましょう。

申告漏れの場合には追徴などの形で重大なペナルティが課されるおそれもあるので、あらかじめ余裕をもって対応してください。また、法人税にまつわる書類等は、慣れないうちはどうしても複雑で処理に困るかと思います。不備等あっても手間が増えるだけですので、まずは税理士などに相談されることをおすすめします。