この記事では、日本で実際に起きた敵対的買収の事例を具体的に4つ紹介し、その仕組みや影響、企業が用いる防衛策についてわかりやすく解説します。その上で、そうした敵対的買収に対する主な防衛策についても見ていきます。ぜひ参考にしてみてください。

日本で実際に起きた敵対的買収の事例について

・伊藤忠商事 vs デサント(2019~2025年)

・ライブドア vs ニッポン放送(2005年)

・王子製紙 vs 北越製紙(2006年)

・コロワイド vs 大戸屋ホールディングス(2019~2020年)

の4事例をそれぞれ詳しく説明します。

伊藤忠商事によるデサントへの敵対的TOBは、2019年から始まり、2024年には完全子会社化、2025年にはデサントの上場廃止という結末になりました。

以下ではそれぞれのタイミングでの詳細について見ていきます。

伊藤忠商事は、デサントの経営方針に対立し、株式公開買付け(TOB)を実施しました。このTOBに対して、デサントの労働組合は約9割が反対署名を行うなど、強い反発がありました。

しかし、最終的にTOBは成立し、伊藤忠はデサント株の約44%を取得しました。その後、伊藤忠出身の小関秀一氏がデサントの社長に就任し、経営改革が進められました。

2024年8月5日、伊藤忠商事は子会社のBSインベストメントを通じて、デサントの株式公開買付け(TOB)を再度実施すると発表しました。

買付価格は1株あたり4,350円で、TOB公表前営業日の終値3,730円に対し約16.6%のプレミアムが付けられました。

TOBは2024年10月1日に開始され、10月29日に終了しました。その結果、伊藤忠商事はデサントの株式を100%取得し、完全子会社化が実現しました。

伊藤忠によるTOB、完全子会社化を受け、デサントは2025年1月24日をもって東京証券取引所プライム市場での上場廃止となりました。

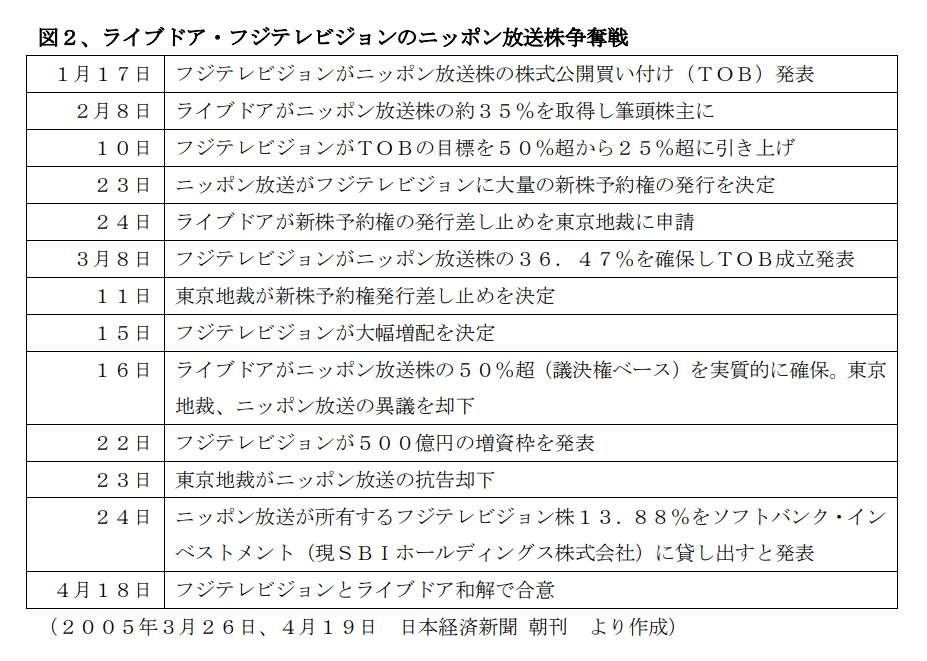

ライブドアによるニッポン放送へのTOBは、大枠としては2005年の1月から始まり、同年4月に決着しています。

このTOBは、ホリエモンこと堀江貴文氏率いるライブドア勢と、当時会長の日枝久氏率いるフジサンケイグループ勢の対立としても世間をざわつかせました。

以下は時系列に沿った流れです。

(出典:上原 聖「企業価値と企業買収についての一考察」(高千穂大学大学院 Research Paper Series No.05-2 号),18頁)

ライブドアはニッポン放送の筆頭株主となり、経営権を握ることを目指しましたが、フジテレビの対抗措置と東京地裁の判断により、最終的にはフジテレビがニッポン放送の支配権を確立しました。

ライブドアはフジテレビとの資本・業務提携に合意し、ニッポン放送株を譲渡することで、経営権争いは収束しました。

この一連の出来事は、日本の企業ガバナンスやメディア業界における権力構造に対する注目を集め、今後の企業買収やTOBにおける法的な枠組みや実務に影響を与えることとなりました。

2006年7月、 王子製紙は北越製紙に対しTOBを発表しました。しかしTOBの応募状況が低調であったため王子製紙は8月29日にTOBの失敗を宣言し、撤退を表明しました。

以下では主な出来事を時系列に沿って詳しく見ていきます。

2006年7月、王子製紙は北越製紙に対して株式公開買付け(TOB)を発表し、経営権の取得を目指しました。

北越製紙はTOBに反対し、買収防衛策として第三者委員会を設置し、株主に対してTOBに応じないように促しました。

日本製紙グループ本社は、北越製紙の株式を市場で取得し、王子製紙のTOBに対抗しました。

北越製紙は三菱商事との間で増資契約を締結し、三菱商事が約19%の株式を取得しました。 王子製紙はこの増資に対して差し止めを提訴しませんでしたが、最終的に三菱商事との交渉は成立せず、誤算となりました。

TOBの応募状況が低調であったため、王子製紙は8月29日にTOBの失敗を宣言し、撤退を表明しました。

2019年からの株式取得などを通じ、コロワイドはTOBを成立させ、大戸屋HDの経営権を掌握しました。

以下では主な出来事を時系列に沿って詳しく見ていきます。

2019年10月1日、コロワイドは大戸屋HDの創業家から発行済み株式の18.67%を取得し、筆頭株主となりました。

コロワイドは大戸屋HDとの協議を通じて経営再建を目指しましたが、現経営陣は独自の経営立て直しを主張し、具体的な話し合いが進みませんでした。

2020年6月25日の株主総会で、コロワイドは取締役の刷新を求める株主提案を行いましたが、現経営陣の提案が可決されました。

2020年7月9日、コロワイドは大戸屋HDに対して1株3,081円で株式公開買付け(TOB)を実施すると発表しました。

2020年9月8日、コロワイドはTOBを成立させ、大戸屋HDの経営権を掌握しました。

ここでは敵対的買収の

・定義

・友好的買収との違い

・行われる背景や目的

についてそれぞれ詳しく見ていきます。

敵対的買収とは、買収の対象となっている会社(対象会社)の経営陣の賛同を得ないで行う買収のことを指します。

なお、この呼称は会社法その他の法令で定められた呼称ではなく、あくまで通称です。

対象会社の経営権を支配できる議決権を取得するために、総株主の議決権の過半数の取得を目指すことが一般的です。

敵対的買収と友好的買収の違いは、買収先の経営陣の賛同を得ているか否かです。

先述の通り敵対的買収とは、買収の対象となっている会社(対象会社)の経営陣の賛同を得ないで行う買収のことを指します。

この逆で、買収の対象となっている会社(対象会社)の経営陣の賛同を得て行う買収を友好的買収といいます。

現在まで関係が続いている友好的買収の具体例としては、2008年の三菱UFJフィナンシャルグループによるアコムの買収が挙げられます。

敵対的買収の主な目的は、事業の拡大や将来的な企業の成長をめざすことです。この点は友好的買収と変わりません。

友好的買収は買収先経営陣の賛同を得ているのに対し、敵対的買収は買収先経営陣の賛同を得られていません。

そのため、敵対的買収が行われる背景としては、買収を通じて事業の拡大や将来的な企業の成長を目指したいが、買収先企業の経営陣との話し合いがまとまらないことが主であるといえるでしょう。

敵対的買収をする場合、一般的には買収対象となる企業の株主から株式を買い付けることで、株式の50%超の取得を目指します。

株式の50%超を保有すると株主総会の普通決議を事実上単独で可決できるため、経営の意思決定に直接関わることが可能になります。

買収先が上場企業の場合は一般的に公開買付けという手段を用いて行われます。

公開買付けとは、TOB(Take Over Bit)ともいわれ、買付者が、不特定多数の人に対して買付期間や買付の数量、価格などを提示し、買付けの申込みや売付けの申込みの勧誘を行い、市場外で株券等の買付けをおこなうことをいいます。

金融商品取引法では、有価証券報告書を提出する義務のある会社の株式に対し市場外または市場内と市場外の組み合わせ等による買付けで株券等所有割合が3分の1を超える場合には原則、公開買付け(TOB)の形で行わなければならないとされています。

そのため、50%超えを目指すのが通常である敵対的買収では、法的にTOBの形式をとる必要が多いです。

敵対的買収が企業に与える影響は主に

・財務面・株価への影響

・ブランド・社会的評価への影響

・経営権・ガバナンスへの影響

があります。以下でそれぞれ詳しく見ていきます。

買収が成立すると、多くの場合、買収価格が市場価格より高いため株主は利益を得ることになります。そのため、買収の前段階たる「買収の意向の発表」の段階で株価が上昇しやすいといわれます。

一般に買収には多額の資金が必要となります。特に買収者がレバレッジを効かせて買収(LBO)する場合などは、被買収企業は負債比率増加のリスクを抱えることになるでしょう。

経営権が移ることで、経営方針が転換され、非中核事業の売却や事業再編が進む場合があります。

買収者のブランドや経営方針によって、企業イメージ・ブランドが変動することが考えられます。

ポジティブなケースとしては大手企業や資金力のある企業の傘下になることで信頼性が向上する場合などが挙げられます。

ネガティブなケースとしては、創業者の経営色が消えたり、大幅なリストラがある場合にイメージ低下する場合などが挙げられます。

長期契約や安定供給を重視する顧客に不安が生じることがあると考えられます。

一方で、従前から取引はしていたものの不満を持っていた取引相手からは、良い方向への変化の転機として前向きな反応を示す場合もあると考えられます。

経営方針や文化の変化により、離職者が増える可能性があります。特に従前の会社ビジョンなどに強く共感してジョインしていたメンバーの利殖などが考えられます。

その一方、内心会社の将来性への不安や業務への不満などは持ちつつも待遇面や転職の難しさなどから留まっていた従業員にとっては、むしろ良い環境への変化の機会と捉えられ、モチベーションがアップする可能性も考えられます。

買収者がトップ交代や役員再編を行う場合、既存経営陣は退任することが一般的です。

取締役会やガバナンス体制が買収者主導に再構築され、戦略決定のスピードや方向性が変わることが考えられます。

事業ポートフォリオの整理、コスト削減、M&Aによるシナジー追求などで、従来の企業文化や戦略が大きく変化する可能性があります。

敵対的買収に対する防衛策としては、主に

・ポイズンピル

・ホワイトナイト

・ゴールデン・パラシュート

・クラウンジュエル

などが知られています。この3つを中心に、以下でそれぞれ詳しく解説していきます。

概要:買収者が一定の株式以上を取得した場合に既存株主が割安で新株を取得できる権利を付与する制度。

効果:買収者の持ち株比率が希薄化し、買収コストが増大。敵対的買収を難しくする。

種類:株主に新株割当権を与える「株式希薄化型」、債務や優先株に転換できる権利を付与する「債務型」など。

概要:敵対的買収者ではなく、友好的な第三者(ホワイトナイト)に買収・支援してもらう方法。

効果:経営権を敵対的買収者から守りつつ、企業価値や株主利益を維持する。

概要:経営陣に対して、買収時に高額な退職金や特典を約束する契約。

効果:買収コストが増え、買収者にとって割に合わなくなる。経営陣を守る抑止策としても機能。

概要:買収者にとって魅力的な事業や資産(「王冠の宝石」)を売却・切り離す戦略。

効果:買収対象企業の魅力を低下させ、敵対的買収を難しくする。

その他の防衛策としては

・パックマンディフェンス

・ティンパラシュート

・マネジメント・バイアウト

・チェンジオブコントロール

・黄金株

などが挙げられます。

ちなみに黄金株とは会社の合併など特定の議案について拒否できる特別な株式のことを指します。日本製鉄によるUSスチールの買収では、米政府に一定の拒否権を与える黄金株が発行されています。

日本企業における買収防衛策の特徴としては

・株主利益より経営陣・従業員・取引先の安定を重視

・社会的・倫理的配慮

・創業家や大株主による株式集中で自然な防衛力

といった点が挙げられます。以下でそれぞれについて詳しく見ていきます。

日本の買収防衛策は、「株主の利益最大化」より「経営陣の独立性や事業の安定性」を重視したものが多いとされます。

そもそも論として日本の株式会社は米国などと比べると「株主の利益最大化」より「経営陣の独立性や事業の安定性」を重視する傾向にあるといわれます。

そうした中、買収防衛策としてもその傾向が見受けられるということです。

敵対的買収自体が社会的に好ましくないとみなされる文化があるため、大規模で強硬な防衛策よりも、柔軟で調整型の防衛策が選ばれることが多いとされます。

日本企業は創業家や大株主による株式集中保有が多く、自然に買収耐性が高いとされます。取締役会や株主総会での支配権を確保しやすく、防衛策を導入せずとも敵対的買収が起きにくくなっていると考えられます。

日本で実際に起きた敵対的買収の事例を見つつ、敵対的買収の定義や手法、主要な買収防衛策についても見てきました。

実際の事例をもとにイメージを膨らませつつ、定義や手法、買収の動きに対してどうすればよいかなどを覚えていきましょう。