相続や贈与が発生した場合、対象となる財産の金額によって相続税や贈与税の金額が決まります。この場合における対象となる財産の価値を評価することを「財産評価」といいます。財産評価は資産の種類に応じて細かく定められており、適切な方法で評価をおこなわなければなりません。

ただし、どの資産についても共通のルールがあり、それが「時価による財産評価」です。原則として、相続や贈与が発生した際の時価で財産評価をおこなっていきます。財産評価については、財産の種類によって時価を調べることが困難なものもあり、それぞれの財産評価の方法を正しく理解しておく必要があります。

そのため、まずは財産評価についての基本的な流れや考え方について理解を深めておくことが非常に重要になります。今回は、そんな財産評価についてわかりやすく解説していきます。

相続税や贈与税を計算する際は、対象となる資産の金額によって税額が決定すると冒頭で紹介しました。

相続や贈与の場合は通常の売買とは異なり、対価となる金額がありません。そのため、相続税や贈与税を計算する際には、取得した財産が「現在いくらの価値があるのか」という財産評価が必要となります。

現金や預貯金だけであれば相続や贈与が発生した際の金額が評価額となりますが、財産にはそのほかにもさまざまなものがあります。たとえば、株式や公社債、土地や建物といった不動産などについても財産評価をおこなっていかなければなりません。

対象となるすべての財産評価ができなければ相続税や贈与税の計算ができないため、財産評価は場合によっては非常に時間のかかる作業となる場合があります。

財産を評価する際は、財産評価をおこなう起因となった時点(相続時や贈与時)にて、「時価」によって評価することになっています。

「相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。」出典:【e-GOV法令検索 相続税法 第22条】

そのため、相続時や贈与時においては、現金や預金、土地や建物といった不動産などすべての財産は時価換算しなければなりません。

時価による財産評価の方法についても、種類ごとに細かく定められており、その方法に従って評価をおこなわなければなりません。納税者などが独自の判断や方法で財産評価をおこなってしまうと、その計算が正しいのかどうかの確認や、納税者どうしの公平さが保たれないため、結果として「課税の不公平」という問題が生じてしまいます。

これを防ぐため、国税庁は「財産評価基準書」を作成し、この内容に基づいて財産評価をおこなうことで、すべての納税者が平等に財産評価をおこなえるようになっています。

相続税法第22条に規定する「時価」は「課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額、すなわち客観的交換価格のことをいう」とされています。

これに対し、財産評価基本通達に規定する「時価」は「不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいう。」とされています。このことから、相続税法第22条に規定する「時価」と評価基本通達1に定める「時価」は同じ意味であることがわかります。

このように、財産評価基本通達は客観的交換価格を、

・実務上可能な方法でおこなう

・なるべく容易に算定する

・的確に算定する

という観点から、財産の種類の異なるごとにそれぞれの財産の本質に応じた評価の方法を採用しています。

出典:株式評価の歩み|国税庁

上記によれば、財産ごとの評価方法は時価でおこない、その方法は財産評価基本通達によっておこなえばよいということになります。

「国税庁のホームページを見ればだれでもできるのではないか」「わざわざ高い税理士報酬を支払い、業務を委託する必要はないのではないか」と疑問に思う人も多いのではないでしょう。

しかし、財産評価に関しては財産の種類だけでなく、それぞれの状況によって多種多様です。場合によっては財産評価基本通達を参考に、合理的な評価をおこなわなければならない場合もあります。

財産評価に関してこれらの合理的な判断についてはより専門的な知識を有するだけでなく、これまでの実務経験なども非常に重要です。

このように、財産評価基本通達のような、いわゆるマニュアル的な存在があるとしても、それらを正しく理解し、適切な方法で財産評価をおこなうことは至難の技です。

もちろん、すべての財産評価が困難という訳ではなく、一部の財産については比較的簡単に評価をおこなうことができます。それでは具体的にそれぞれの財産ごとにどのような評価をおこなっていくのかを確認していきましょう。

金現金は、相続時や贈与時の残高が財産評価額になります。預貯金は、預入時の残高に加えて、相続や贈与発生日までに発生する利息の合計額が、評価額となります。

株式には上場株式と非上場株式の2種類があります。同じ株式でもそれぞれの種類によって評価の方法は異なるため、まずは対象となる株式が上場株式なのか、それとも非上場株式なのかを調べなければなりません。

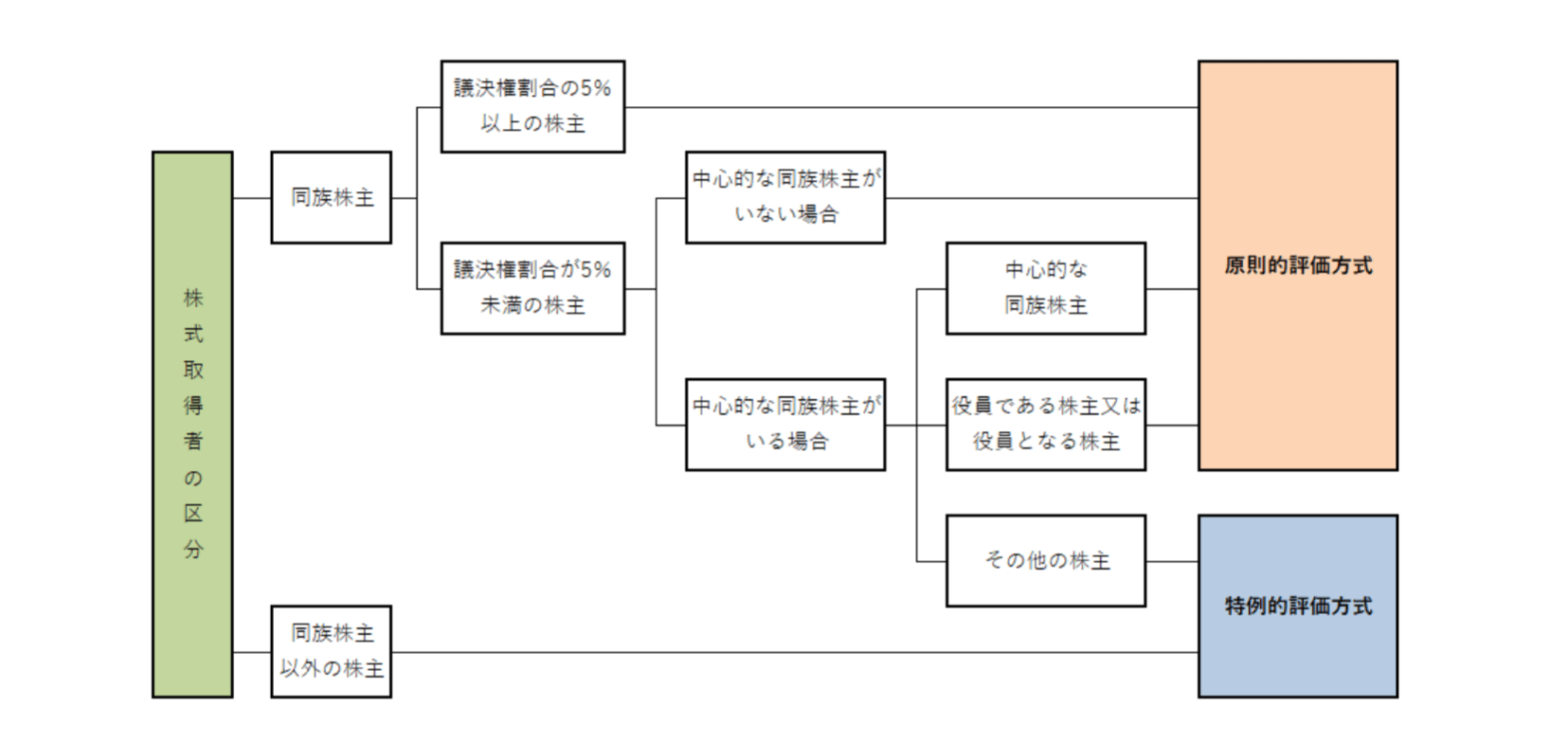

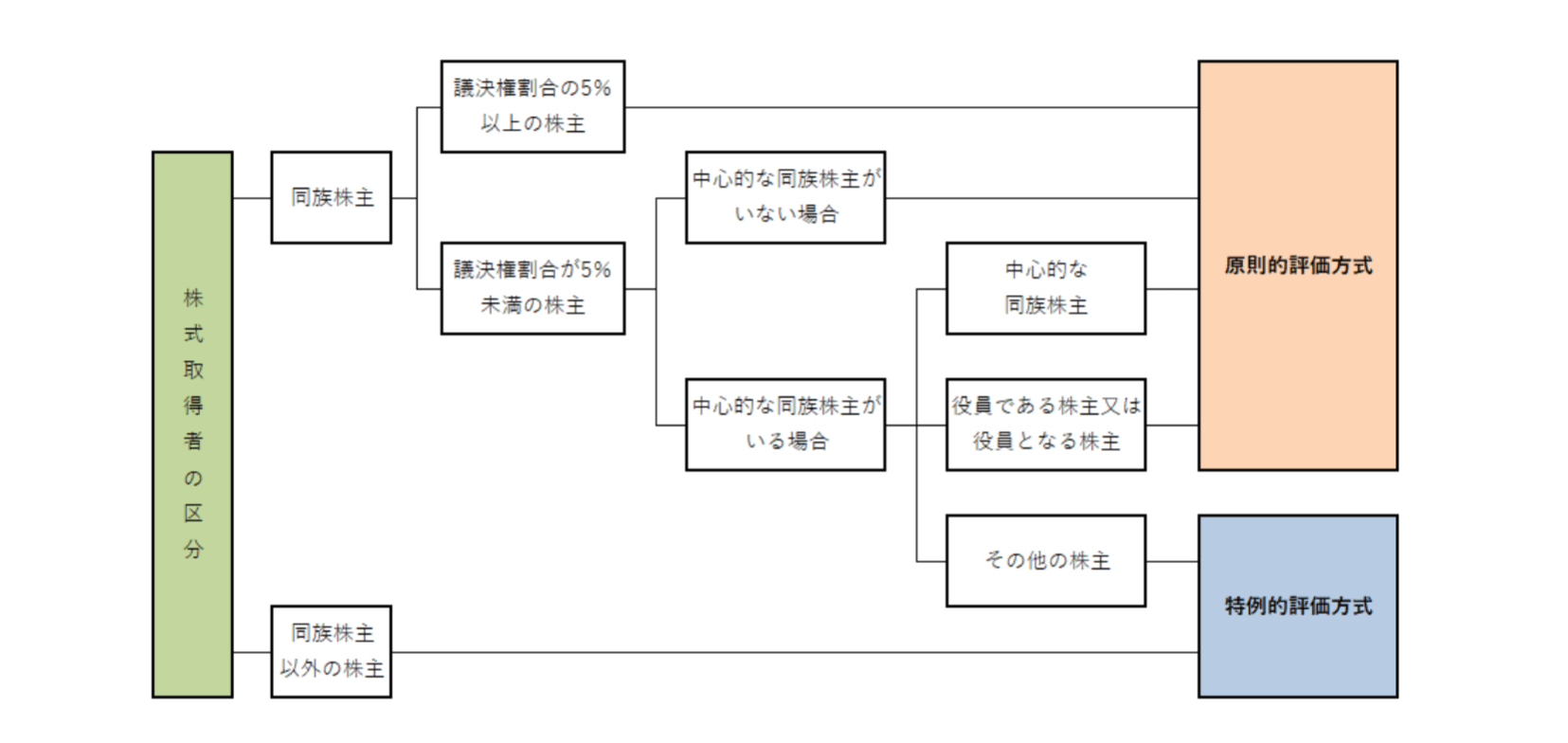

上場株式の場合は、取引相場が公になっているため取引価格を参考に財産評価をおこないますが、非上場株式の場合は取引価格を一定のルールに従って計算しなければなりません。また、株主のなかに親族などの同族株主がいるかによっても計算方法が異なるため複雑な判定をおこなう必要があります。

具体的には下記のながれで判定をおこない、「原則的評価方式」または「特例的評価方式」で評価をおこなうことになります。

2つの計算方法では、時価を算定する発行会社の規模や株主の区分に応じた評価計算をおこなうことになるため、株式の財産評価は複雑であるといえます。

土地の財産評価の方法は次の2つの方法のいずれかとなっています。

・路線価方式

・倍率方式

路線価方式とは、路線価がわかるときにのみ使うことができる財産評価の方法です。土地によっては路線価が設定されていない場合もあるため、そのような場合には倍率方式が採用されます。

路線価とは、その道路に面する土地1㎡あたりの評価額のことをいい、国税庁のホームページで確認することができます。路線価方式では、この路線価に土地の面積を乗じて計算をおこないます。

倍率方式にて土地を評価する場合、その土地の固定資産税評価額に一定の倍率を乗じて評価額を計算することになります。

建物の財産評価は固定資産税評価額で計算をおこないます。毎年市区町村から発行される固定資産税納税通知書にこの金額は記載されているため、概算額についても簡単に計算することができます。

ただし、アパートや貸家などの財産評価の場合は借家権割合を計算に含める必要があるため注意が必要です。具体的には下記の数式で計算することができます。

建物の財産評価額 =固定資産税評価額 ×借家権割合 ×賃貸割合

財産評価の方法については、容易におこなうことができる財産と、そうでないものがあります。財産の種類によっては評価の計算が非常に複雑になるケースもあります。

そのため、財産評価の知識がない素人がそれらの計算をおこなうと、相続税や贈与税の計算に誤りが生じる可能性があり、本来納めるべきだった金額よりも少ない金額を納めていた場合は加算税などのペナルティが課せられるケースもあります。

そうならないためにも、時価がすぐにわからないような財産である場合には、税務に関する知識が豊富な税理士などの専門家に依頼することで最適な方法で適切な計算をおこなうことができます。少しでも疑問がある場合には自分で解決しようとせずにまずは気軽に相談してみましょう。