固定長期適合率は、固定負債と自己資本に対する固定資産の割合です。

会社の安全性を見る際につかう指標となります。建物や機械など長期にわたって使用する固定資産に対する投資の内訳を見ることで、その投資が健全かどうかを判断するのです。

今回は、固定長期適合率について、固定比率とあわせて説明します。

「固定長期適合率」は、固定資産を取得するための資金を、自己資本と固定負債でどれだけまかなっているかを表す数値です。似た言葉として「固定比率」があります。

両方を並べてみてみましょう。

固定比率は、固定資産をどのくらい返済不要の自己資本でまかなっているかを表す数値です。自己資本が多いほど財務が健全といえます。

例えば、固定比率が110%だとしましょう。100%を上回る分の10%は負債です。つまり何らかの借金でまかなっていることなります。

固定長期適合率は、さらに、固定資産をどのくらい自己資本+固定負債でまかなっているかを表す数値です。固定負債とは、返済まで1年を超える長期の借入金のこと。借入金は返済までの期日が長いほど、毎月の返済額が少なくなりますので、短期の借り入れよりもキャッシュフローが安定します。

例えば、固定長期適合率が105%だとしましょう。100%を上回る分の5%は「流動負債」です。つまり「1年以内に返済しなければいけない借金」でまかなっていることなります。

固定資産は長期間にわたり使用されるため、返済義務のない自己資本もしくは長期の借入金の範囲内で投資を行うことが理想です。

つまり、固定長期適合比率は、100%以下であるのが望ましいといえます。

固定長期適合率は、その企業の固定資産への投資が安全かどうかを判断する指標です。

100%を超えた部分は、短期の借入金(流動負債)を固定資産の取得にあてているということになります。短期の借入金は、長期の借入金にくらべて、金利も高いので、企業にとっての資金繰りが厳しくなる要因です。

例えば家を購入する場合。一括で購入できれば、固定比率100%ですが、なかなかそういう人はいません。そこで、頭金と住宅ローンを組むことを考えてみましょう。頭金が自己資本で、住宅ローンが固定負債に該当します。住宅ローンは基本的に長期にわたる借金ですが、厳正な審査があって返済可能な金額しか融資されません。

そのため、住宅ローンがあることでむしろ「長期ローンを借りられる」という信用につながったりさえするでしょう。

しかし、3000万円の家を買うのに、500万円の頭金と、2000万円の融資しかおりなかったとして、残りの500万円を短期ローン(消費者金融)でまかなうといったらどうでしょうか。あの人、返済大丈夫かな?と思うのではないでしょうか。

固定長期適合率が100%を上回っているというのはこのような状況です。

つまり、手持ちの資金と長期ローンで払えないものを購入しているということで、一歩間違えれば財政状態が危険になるかもしれません。

企業の倒産は、仮に利益が上がっていても、手元に現金が来る前にショートして返済できない状況でも起こるからです。

そのため、固定長期適合比率とは、企業の長期的支払能力の安全性を示すといわれています。

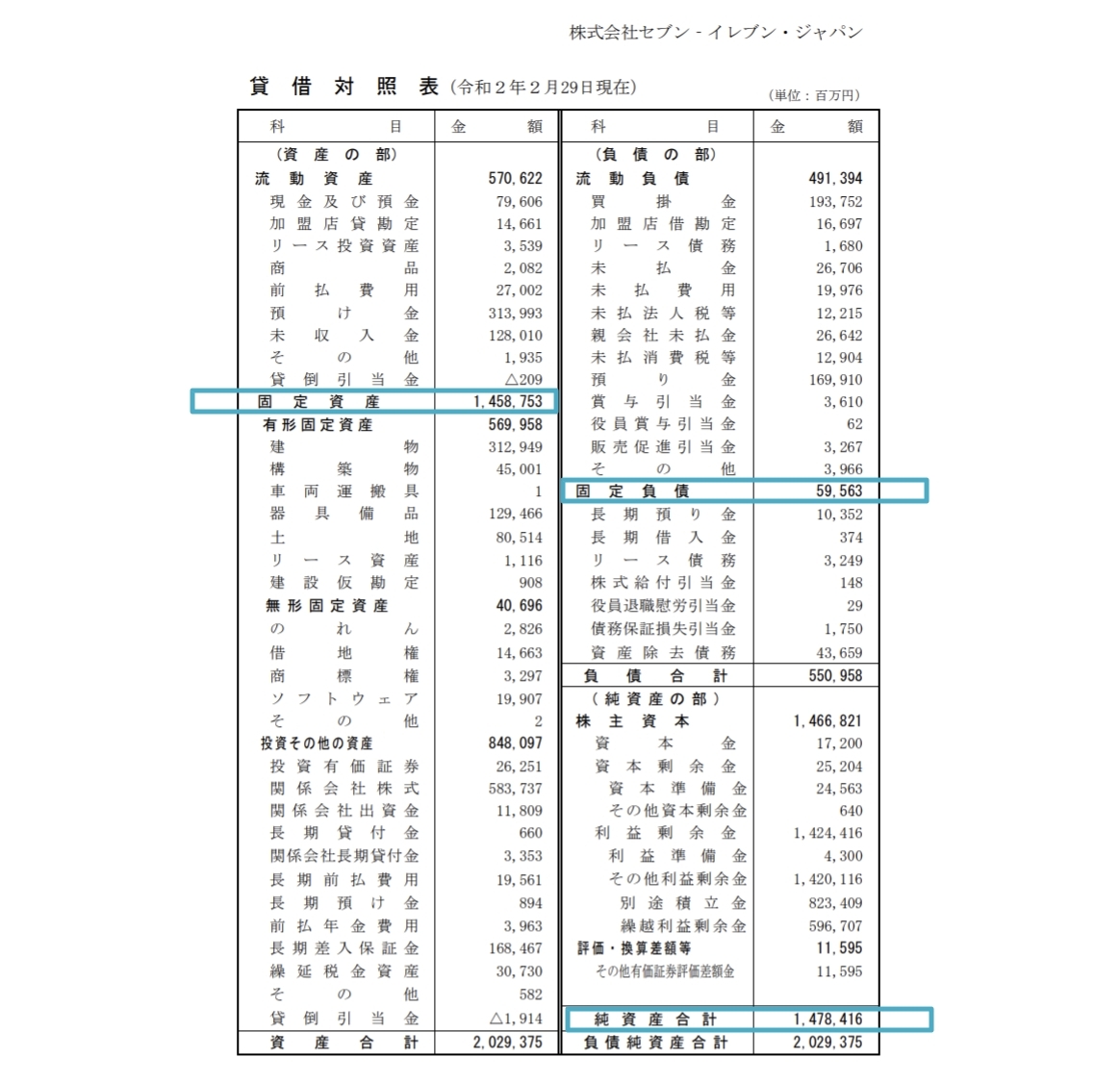

固定長期適合率は、財務諸表の「貸借対照表」から計算できます。

出典:株式会社セブン・イレブンジャパン貸借対照表・損益計算書 第47期 (平成31年3月1日から令和2年2月29日まで)

こちらは、セブン・イレブンの貸借対照表です。固定資産・固定負債・自己資本(純資産)にそれぞれわかりやすいように枠をつけました。それぞれの数値を以下の式に当てはめてみます。

94.8%が固定長期適合率となります。100%を下回っているので資金繰りの問題はほとんどないことがわかりますね。このように、固定長期適合率は実は簡単に計算できます。気になる企業については計算してみてはいかがでしょうか。

固定長期適合率の目安は100%以下ですが、仮にそれを上回っていても、一概に財務状況が悪いといえないケースもあります。

例えば、設備投資など、固定資産への投資を推進するフェーズにある成長期の会社などです。新規の店舗や設備投資は、事業開始から一定期間は利益も低く、固定長期適合率は高くなる傾向にあります。

事業拡大にともなう固定資産への投資が、適正なものなのか、ずさんな計画で行われているのかによって、全く見方が変わってくるのです。

それは、貸借対照表だけでなく、企業が立てている事業戦略や利益水準、借入限度額、投資基準なども併せて見ることで判断する必要があるでしょう。

固定長期適合率が100%超えの場合、運転資金が足りなくなって、金融機関からの融資や借り入れを返済に回したりすることが起こりえます。さらなる事業拡大をもくろんで導入した固定資産が、想定した収益を生み出さない場合、いっきに資金繰りが悪化してしまうのです。

企業の財務状態を安定させるためには、固定長期適合率をなるべく低くする必要があります。固定長期適合率を低くするためには、分母となる自己資金を増やす、もしくは分子となる固定資産を減らす、どちらかの方法が有効です。

自己資本・長期借入金を増やすのも、固定長期適合率を低くするためには有効な方法です。

固定長期適合率を改善したいのであれば「出資」が一番おすすめですが、手元資金に余裕がなくてはいけません。なお、出資をすれば自己資本比率も上昇しますので、財務状況が一気に改善します。

固定資産は、会社にとって利益を生み出しているでしょうか。

返済に追われている借入金の返済分を上回る利益を生み出していない場合、もしくは生み出す可能性が低い場合、その固定資産への投資は失敗ということになります。

固定資産は金額も大きく、投資の失敗を認めたくないかもしれません。しかし、それまでの投資を惜しみ、投資がやめられない状態になると「コンコルド効果」と同様、損失が膨大になってしまう恐れもあります。固定資産を保有していると、返済だけでなく固定資産税の支払いもしなくてはいけません。

「損切り」できる固定資産はないかどうかを見直し、必要に応じて売却しましょう。売却したお金で負債を返済することで、キャッシュフローが改善します。

固定資産には、土地、建物、機械などが挙げられます。土地以外の固定資産に投資した資金は、減価償却によって回収されます。

業績が順調ならば、設備が十分に稼働して利益を得ることで、投下した資本は回収することが可能です。しかし、企業活動には景気だけなく、新型コロナのようなリスクがつきものです。

思いもよらない出来事で、売り上げが下がり、設備投資した資本を回収できなくなることも想定しておかなくてはなりません。

企業が倒産するのは、資金繰りがショートして、運転資金が尽きた時です。自己資本の範囲を超えて、借入で投資を行う場合には、十分な返済計画を立てる必要があるでしょう。