減価償却の表示方法である直接法と間接法。これらについて明確に違いを把握していますか?前期以前や前任者に倣って会計処理を行っていると、行っていない方の会計処理方法について意外と内容をご存知ない方もいます。

今回は減価償却における直接法と間接法の違いやメリット、デメリットについて解説していきます。

取得した資産を、使用経過年数に応じて費用計上していくことになります。

減価償却できる資産は、建物や設備など経年劣化していくもので、土地など含まれません。

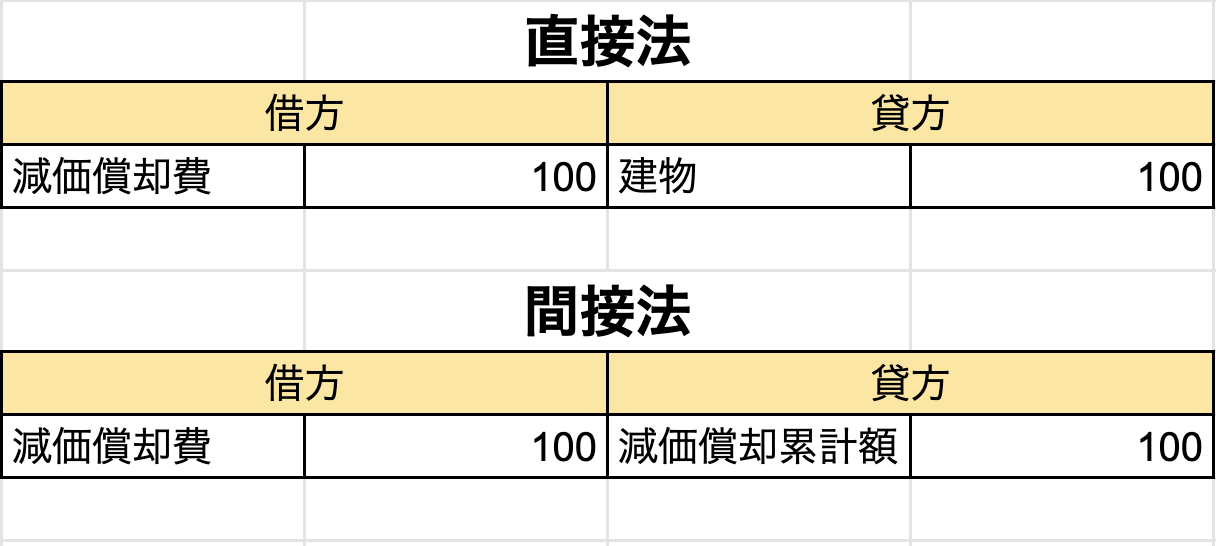

正しい費用と利益の会計処理のために行われる減価償却ですが、2つの仕訳上の処理があります。順番に確認していきましょう。

減価償却を行った資産の簿価及び減価償却累計額の貸借対照表への記載方法の種類として、直接法と間接法があります。

直接法は固定資産の取得価額から直接減価償却費を控除して帳簿価額を表示をする方法です。

直接法では、期末のその資産の会計上の価値は貸借対照表上の資産の価額と同様であるといえます。

間接法は固定資産の取得価額から直接減価償却費を控除せず、減価償却費を減価償却累計額に加算をして表示をする方法です。固定資産の貸借対照表上の価額は取得時より変わりません。

仕訳は借方に減価償却費、貸方に減価償却累計額を計上します。

減価償却累計額とは、毎期生じる減価償却費の積み重ねを表示する勘定科目です。

よって間接法では、期末のその資産の会計上の価値は貸借対象上の資産の価額と同様では無く、貸借対照表上の資産の価額から該当をする減価償却累計額を差し引いて算出をする必要があります。

減価償却累計額については下記コラムもご参照ください。

<関連記事>

減価償却の表示方法の直接法と間接法にはそれぞれメリット、デメリットがあります。

一番のメリットはあとどのくらい資産価値が残っているのかわかりやすいということです。

直接法では期末のその資産の会計上の価値は貸借対照表上の資産の価額と同様であることから、その資産を売却する際等に改めて現在価値を算出することが無く、一目で把握をすることが出来ることがメリットとなります。

一方で、貸借対照表上には資産の取得価格が掲載されていません。

資産を買い替える際に購入価格を比較をしたい場合には、貸借対照表上では価格を把握できないため、固定資産台帳を参照にして、比較する必要があります。

間接法では、貸借対照表上で取得原価が一目で把握できることです。

間接法では取得価額が貸借対照表上の資産の価額と同様です。そのため資産を買い替える際に購入価格を比較をしたい場合等の取得価額を把握する必要がある際に改めて取得価額を算出することが無く、一目で把握をすることが出来ることがメリットとなります。

一方で、現在価値が貸借対照表上の資産の価額と異なるため、減価償却累計額を差し引いて算出する必要があることがデメリットとなります。

減価償却のふたつの表示方法、直接法と間接法についてご紹介致しました。いずれの方法を選択しても会計上で間違いではありません。

固定資産管理として事業者が扱いやすい方法を選択すると良いですが、一度決めた表示方法は原則としてむやみに変更をするものではありません。初めて資産を取得した年度に、どちらを選択するか判断をするようにしましょう。

この直接法と間接法については簿記3級の学習範囲です、これらについてご不明な点がある場合は、HUPROのコラム等を利用しながら、会計知識を増やしていきましょう。