事業で使う備品を購入した場合、会計上の勘定科目は何を使うべきでしょうか?備品の会計処理は資産として処理するか、費用として処理するかによって事業損益に大きな違いが生じるため、正しい処理を行わなくてはなりません。今回は、パソコンや椅子、机などの備品を購入したときの会計処理の方法について解説します。

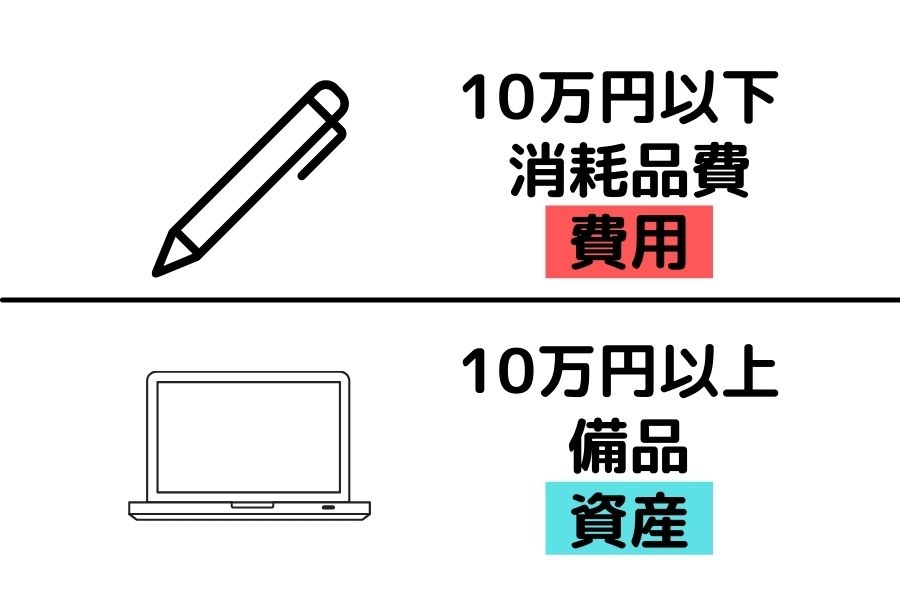

備品は「購入したときにかかった費用がいくらであるか」によって、勘定科目を使い分ける必要があります。

具体的には、以下のように使い分けましょう。

なお、値段が10万円以上のものであったとしても、使用できる期間が1年未満である場合には、購入年度において全額を費用として処理することも問題ありません。費用計上するための勘定科目は、消耗品費以外にも事務用品費なども使うことができます。

絶対にこの科目を使わなくてはならない、というルールは存在しません。費用の項目として損益計算書に表示される勘定科目を用いるのであれば、何を用いても税金の計算は同じになるためです。会社の実情に合わせて勘定科目を選択するようにしてください。

値段が10万円以上のものを購入した場合には、備品として資産計上した後、毎年の決算で減価償却費として費用処理していくことになります。購入した備品の種類によって耐用年数が法律で決まっていますので、購入に要した価格を耐用年数で割り算した金額(月割)を費用として計上していきます。

減価償却の方法として定率法を選択している場合には、一定の償却率を用いて毎年の減価償却費を計算することになります。個人事業主の場合は原則的な減価償却方法は定額法ですので、定率法を選択したい場合には、変更しようとする年の3月15日までに税務署に届け出を行うようにしましょう。

(「所得税の減価償却資産の償却方法の変更承認申請書」という届出書を窓口で提出します)

ここでの金額の判断について、消費税の扱いはそれぞれの会社の経理方法によります。

会計処理の方法として税込経理を選択している会社の場合、上の「10万円未満」「10万円以上」は消費税込みの金額で計算します。

例えば、税抜きで9万5000円の商品を購入した場合、税込金額では10万4500円となりますので、消耗品費として費用処理することはできません(備品として資産計上し、毎年減価償却費を計上するかたちで費用処理しなくてはなりません)

一方で、税抜き経理を採用している会社であれば、上の判断は税抜き金額で行うことができます。この場合、税抜き9万5000円の商品を購入した場合にも、全額を購入年度の費用として処理することが可能です。

上で見たような原則的な処理方法に対して、中小企業者の場合には「少額減価償却資産の特例」という特例を使うことができます。少額減価償却資産の特例を使う場合、取得価額が30万円未満の物品購入であれば、全額を購入年度の経費として処理することが可能です。

ただし、少額減価償却資産の特例を利用するためには、以下のような条件を満たしておく必要があります。

少額減価償却資産の特例を使えば、物品の購入によって節税対策を行うことも可能になりますので、ぜひ活用しましょう。

勘定科目の使い分けとして、ややこしいものに「消耗品費」と「消耗品」があります。

前者の消耗品費は、備品などの物品を購入したときに、全額を費用として処理する場合に用いられる勘定科目です。

一方で、消耗品とは、消耗品費として処理した項目の中に、当期中に使いきれなかったものがあるとき、その分だけ費用から資産に振り替えるために使う勘定科目です。

例えば、8万円で購入した物品を、購入時には「消耗品費」として費用処したものの、決算において3万円分だけ使い切っていないことが判明したとします。

この場合の会計仕訳の処理方法としては、以下のように行うのが適切です。

(購入時)

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 消耗品費 | 80,000円 | 現金など | 80,000円 |

(決算時)

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 消耗品 | 30,000円 | 消耗品費 | 30,000円 |

(翌期首)

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 消耗品費 | 30,000円 | 消耗品 | 30,000円 |

当期に費用として計上するのは当期中に使い切った分だけですから、期間損益計算をより詳細に行いたい場合には、決算において消耗品費勘定から消耗品勘定への振替えておくのが適切です。

今回は、備品を購入したときの勘定科目の使い分け方について解説しました。高額の備品を購入した場合には、その購入金額を費用として処理するか、いったん資産計上した上で減価償却費として費用処理するかによって、当期の損益に大きな影響が出る可能性があります。備品の費用処理は税務調査などでも重点的にチェックされる項目ですので、正しい処理方法を理解しておきましょう。