個人事業と法人では、かかる税金と申告処理が異なります。個人事業の方が申告手続きが簡単ですが、利益によっては法人化した方が税制面で得になる場合もあります。今回は、個人事業と法人の税金の違いについて解説します。

個人事業主と法人の代表者は、そもそも税金を課税される形態が異なります。

個人事業主の場合は、売上高から必要経費や控除を引いたものが「事業所得」となり、ここに所得税をはじめとした各種税金がかかります。

税金の内容としては、所得税・消費税・住民税・事業税(自治体による)・源泉徴収(従業員を雇用している場合)・固定資産税などです。

所得税と消費税は事業所得より確定申告にて納税します。住民税と事業税は所得税の申告結果により通知され、固定資産税は固定資産と、償却資産の内容を申告することによって賦課されますので、所定の額の支払いが必要です。

法人代表者の場合は、法人にかかる税金と、役員として受け取る報酬で分けて考えることが必要です。

まず、会社については会社の利益に対して法人税をはじめとした税金がかかります。この時、代表者については従業員と同様に給与という形で報酬を支払うのですが、これは給与所得と見なされて所得税をはじめとした各種税金がかかります。

内容としては、法人税・消費税・法人住民税・法人事業税・源泉徴収における個々の所得税などです。

法人の決算によって税金を確定させて納税します。法人住民税・法人事業税については個人事業主と同様に申告結果によって通知されますので、納税が必要です。固定資産税は固定資産と償却資産について1月1日時点での所有したものを月末までに申告することによって賦課されます。

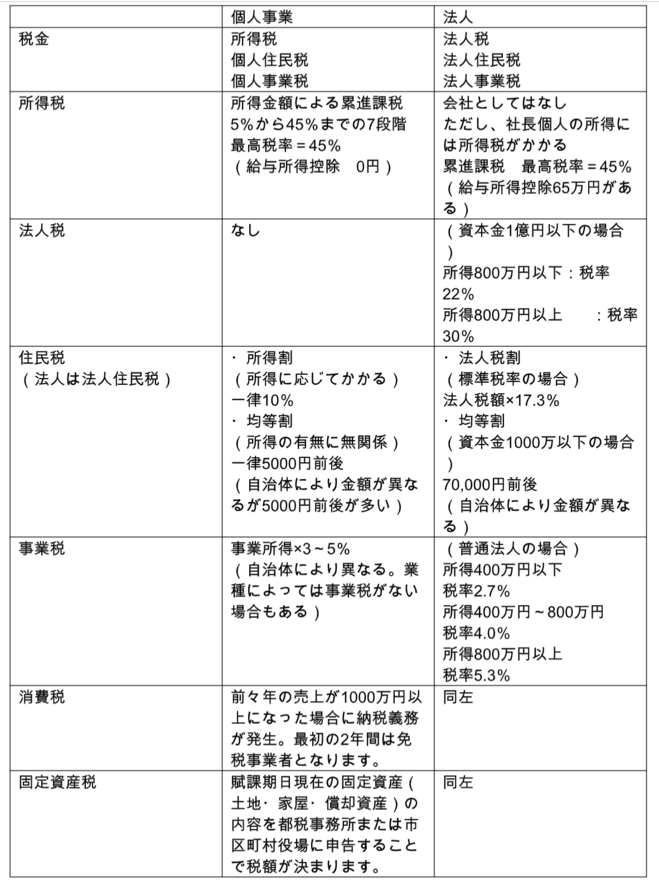

個人事業主と法人にかかる税金と税率の違いについて、以下の表にまとめました。

個人事業主でも法人代表者であっても、課税される金額には違いがあまりないように(むしろ法人代表の方が二段階にかけられる分多く)見えるかもしれませんが、法人で事業を行う場合は、その所得が法人のものと個人のものに分けられ、それぞれに法人税と所得税という異なる税金がかけられるという点で違いがあります。

それぞれの利益に応じてかけられる、個人事業主の所得税と法人の法人税は税率が異なります。所得税は最大45%までとなっているのに対し、法人税では最高30%です。

つまり、所得金額によっては法人税の税率が低くなります。目安としては800~900万円あたりです。

所得税の税率

| 課税される所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円を超え 330万円以下 | 10% |

| 330万円を超え 695万円以下 | 20% |

| 695万円を超え 900万円以下 | 23% |

| 900万円を超え 1,800万円以下 | 33% |

| 1,800万円を超え4,000万円以下 | 40% |

| 4,000万円超 | 45% |

法人税の税率

| 課税される所得金額 | 税率 |

| 800万円以下 | 22% |

| 800万円以上 | 30% |

また、法人は基本的には個人事業主が計上できる経費はすべて計上可能なうえ、役員や従業員への給料や退職金、生命保険や社宅としてみなされる住居、事業主の出張日当など、より多くの経費を計上できます。

もちろん、法人の方が決算を含め税金計算にかかる手間は大きく、決算作業も個人事業主のように個人で頑張れば何とかできるという範疇を超えていますので、税理士や公認会計士などの専門家に依頼するコストも別にかかります。また、役員報酬や社会保険料といった、赤字になってしまっても支払うべき費用があるなど、一概に利益だけ見て法人化しようという判断はできません。

しかし、ある程度の売り上げが確保できる段階になってきたら、確定申告業務も含め、一度専門家である税理士に相談することをおすすめします。