移転価格税制とは、グローバル展開をする企業が取引価格を操作することによって税負担が低い国に利益を移転することを防止する税制です。移転価格課税は相対的に追徴税額も高額になることから、国際取引を行う企業にとってはその対応が必須になってきています。今回は移転価格における課税リスクについて説明していきます。

移転価格税制とは、国外関連者との取引において売上金額などの取引金額を意図的に操作することによる利益の移転を防止するための税制です。

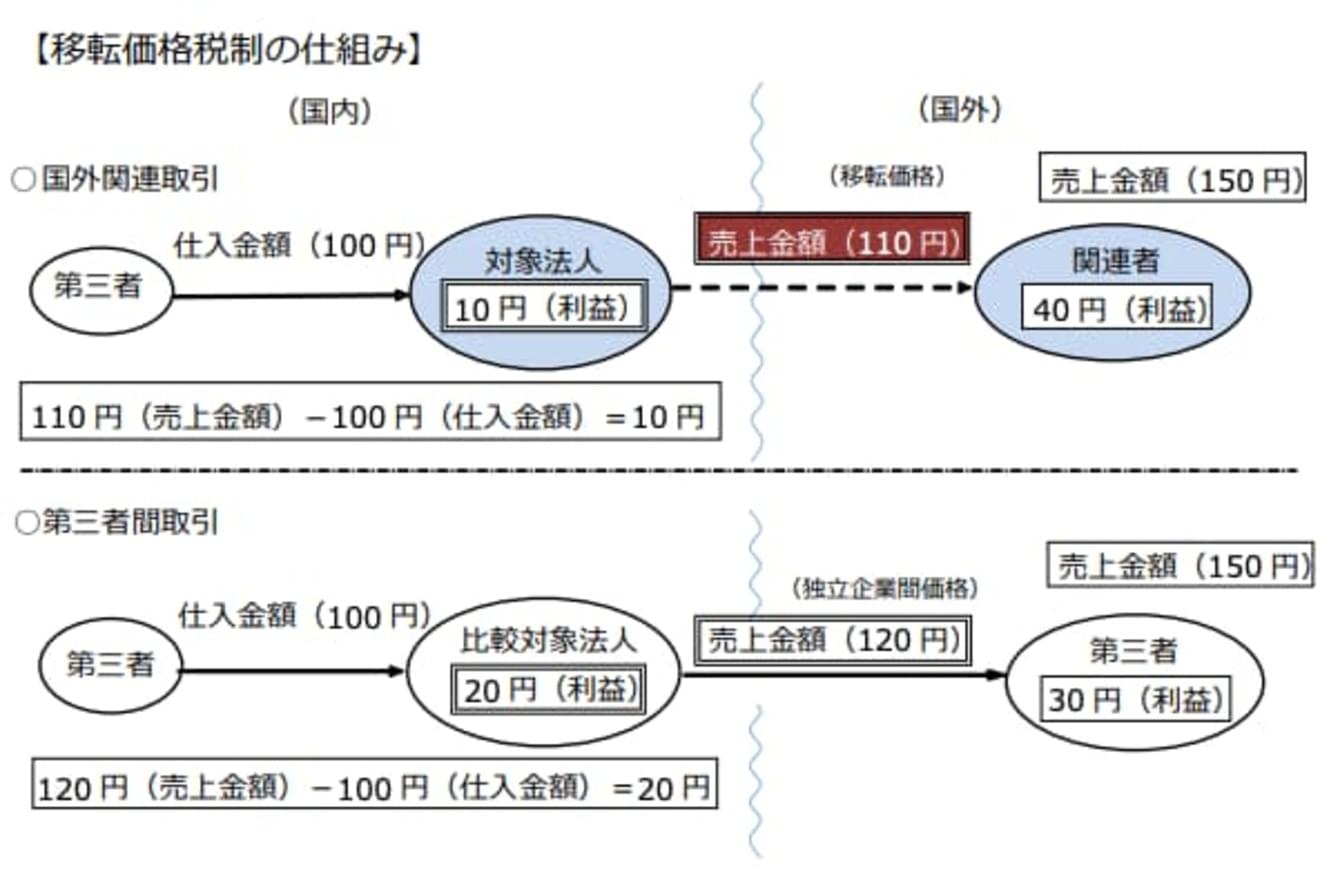

上の図の下段、「〇第三者間取引」においては、比較対象法人と第三者との取引金額である売上金額が120円であるため、第三者の利益は30円(第三者の売上金額150円-120円=30円)となります。

同様の取引を、国外関連者との取引で行う場合(上の図上段「〇国外関連取引」)、この国外関連者が日本よりも税負担が低い国に所在するとき、対象法人と関連者との取引金額を110円に設定することによって、第三者間取引と比較して関連者に利益を10円多く移転することができます。

このように、売上金額を操作することを利用して税負担が低い国へ利益を移転すると、グループ全体の税負担を低く抑えることができるのです。このような税負担割合の違いを利用した租税回避を防止するのが移転価格税制です。

《関連記事》

移転価格税制の適用対象者は法人です。株式会社をはじめ、公益法人等や監査法人、人格のない社団等も対象となります。法人であって、国外関連者との間で国外関連取引を行う場合に移転価格税制の適用対象となります(措法2条第2項)。

国外関連者とは、日本から見た外国法人で、その法人との間に出資持分等が50%以上を直接又は間接に保有する関係その他の特殊の関係を有するものと規定されています(措法66条の4第1項)。

また、国外関連者との取引を国外関連取引といい、移転価格税制の適用対象取引となります。上述のその他の特殊の関係とは、出資割合等に拘わらず実質的支配関係を有する場合の関係で、例えば、両社間において役員の過半数が兼任されている場合や多額の事業資金提供関係があるなど、出資関係とは関係なく支配関係が認められる場合には特殊の関係に該当します。

移転価格税制において重要な要素となるのが、国外関連取引が行われた場合、利益移転の額を計算するために用いる基準適正価格となります。この基準適正価格は独立企業間価格と言われ、第三者間で成立する取引価格になります。

この独立企業間価格をどのように把握するかという点が移転価格税制を複雑にしている最も大きい要素の一つと言えます。グローバル展開をする企業においては、移転価格調査による追徴課税を避けるため、この課題への対応が最も頭を悩ます点になると考えられます。

独立企業間価格の算定方法は法定されており、基本三法と呼ばれる独立価格比準法、再販売価格基準法、原価基準法というものがあります(措法66条の4第2項1号)。

また、基本三法のほかにも、利益分割法や取引単位営業利益法、いわゆるDCF(ディスカウントキャッシュフロー)法などの方法も認められています(措令39条の12第8項)。

第三者間で同種の取引を行っている場合、その取引価格をもって独立企業間価格とする方法です。

国外関連取引にかかる棚卸資産等を再販売した場合の再販売価格から通常得られるべき利益を控除した金額をもって独立企業間価格とする方法です。

国外関連取引にかかる棚卸資産等の売り手の仕入価格に通常得られる利益を加算した金額をもって独立企業間価格とする方法です。

国外関連取引によって企業グループが得るトータルの利益を、一定の方法により各グループ内当事者に配分して計算した結果を反映した取引価格をもって独立企業間価格とする方法です。

国外関連取引にかかる棚卸資産等の買い手が第三者に再販売した価格に、一定の方法により抽出された標準的な営業利益率を乗じて算出された営業利益相当額とその棚卸資産の再販売に要した販管費を、第三者に再販売した価格から控除した金額をもって独立企業間価格とする方法等です。

上記(1)から(5)までの方法に準ずる方法として、例えば、DCF法(ディスカウントキャッシュフロー法)なども認められています。

2016年度の税制改正により移転価格税制にかかる文書化が法的な制度として整備されました。この文書化というのは、グローバル展開をする企業に対して、その企業が国外関連取引を行う場合に上述の独立企業間価格の算定方法をはじめ、企業グループ情報やサプライチェーンの概要、各グループ企業の機能・リスクなどを文書化して提出又は保存することを求める制度です。

この文書化では、国別報告事項(国別の活動状況報告)、マスターファイル(グループ活動の全体像などの記載)、ローカルファイル(独立企業間価格算定根拠等の記載)などの書類の提出又は保存が義務付けられております。

ただし、多国籍グループ企業全体での総収入金額が1,000億円未満の会社や国外関連取引額が年50億円未満などの要件を満たす企業においては、それぞれ提出義務又は保存義務が課されません。

現在、国税庁の発表では、2018年度(2019年6月30日までの1年間)に移転価格税制の実地調査により非違が認められた件数は257件(前年比144.4%)、申告漏れ所得金額は365億円となっております。

国外関連取引を行っている法人がどのくらいあるかは不明ですが、同事務年度の法人税の非違件数74,000件と比較するとかなり少ない割合と考えられます。これは、移転価格税制が高度な専門知識を必要とするため、税務調査を行う課税庁側においても調査にさける人員などのリソースが限られているのが要因の一つと考えられます。

しかし、企業の経済活動のグローバル化が進む中で、移転価格税制対応へ人員配置が行われるようになり、最近では比較的規模が小さい法人対象の税務調査においても移転価格調査が行われるようになってきています。

移転価格税制は高度な税務等知識・情報処理能力が必要とされるため、対応には非常に手間とコストがかかります。現状、移転価格の税務調査は一部の大企業に限られていますが、移転価格税制対応はグローバルな問題であるため、日本国に限らず、各グループ企業が所在する国からのリスク顕在化の可能性も同時に抱えています。

移転価格課税は相対的に追徴課税額が多額にのぼるため、グローバル展開をする企業にとって、移転価格税制への対応力の向上は必須事項と言えます。